Préparer sa retraite est devenu un enjeu incontournable. Le modèle par répartition, qui a longtemps constitué un pilier solide, montre aujourd’hui ses limites. Allongement de la durée de cotisation, recul de l’âge légal de départ, baisse progressive du taux de remplacement. Il devient donc essentiel de compléter sa retraite par une épargne individuelle. Le Plan d’Épargne Retraite s’impose comme l’outil le plus adapté, combinant avantages fiscaux et capitalisation à long terme. Mais face à la diversité des offres, une question demeure : comment choisir le bon PER et identifier le meilleur en 2025 ?

Pourquoi bien choisir son PER est crucial en 2025 ?

Bien choisir son PER, c’est assurer la pérennité de sa retraite par capitalisation pour venir compléter vos pensions de retraite de base et complémentaire.

Plus votre PER sera de qualité, plus le potentiel de performance net de votre épargne sera important. Cela se traduit par un capital ou une rente plus importante à la retraite pour un niveau d’effort équivalent.

Un marché en évolution rapide

Le marché du PER depuis son introduction par la loi PACTE en 2019 a profondément évolué. Alors que les anciens dispositifs de retraite (PERP, Madelin, PERCO…) étaient peu lisibles et rencontraient un succès mitigé en raison de leur complexité, le nouveau PER est venu grandement simplifier la gestion de l’épargne retraite.

Avec les nouveaux acteurs digitaux comme Nalo, il est désormais possible d’ouvrir un PER individuel en ligne en quelques clics afin d’y effectuer ses premiers versements (et de les déduire fiscalement de ses revenus imposables).

La digitalisation du PER a aussi permis :

- d’améliorer la transparence de la gestion de l’épargne retraite : depuis votre espace en ligne vous savez exactement dans quoi votre encours est investi.

- de baisser les frais : avec l’émergence de courtier en ligne comme Nalo favorisant des supports à faible frais comme les ETF, les frais des meilleurs PER sont particulièrement faibles. Alors que les PER traditionnels facturent encore des frais sur versement et des frais d’arbitrages, avec des supports très coûteux en frais de gestion (pouvant parfois dépasser les 5 % de frais de gestion totaux annuels), les PER en ligne compétitifs facturent uniquement des frais de gestion en s’assurant que le coût global annuel de l’épargne retraite ne dépasse pas 2 %.

- d’implémenter des innovations technologiques : robo advisor, rédaction automatique de la clause bénéficiaire pour les PER assurance, gestion du contrat en ligne… Ces innovations ont énormément facilité la gestion au quotidien de l’épargne retraite des Français, à condition bien sûr de savoir se servir d’un navigateur internet.

Impact financier d’un mauvais choix

On ne va pas se mentir, bien choisir son PER c’est avant tout choisir un PER dont les différents frais sont optimisés. Les frais, peu importe leur forme, viennent réduire la performance nette de votre épargne.

En ce qui concerne les frais de gestion, plus la période d’investissement est longue, plus le manque à gagner est important pour l’épargnant.

Alors que le PER est avant tout un plan d’épargne bloqué, conçu pour l’épargne à très long terme, l’impact des frais de gestion est d’autant plus problématique.

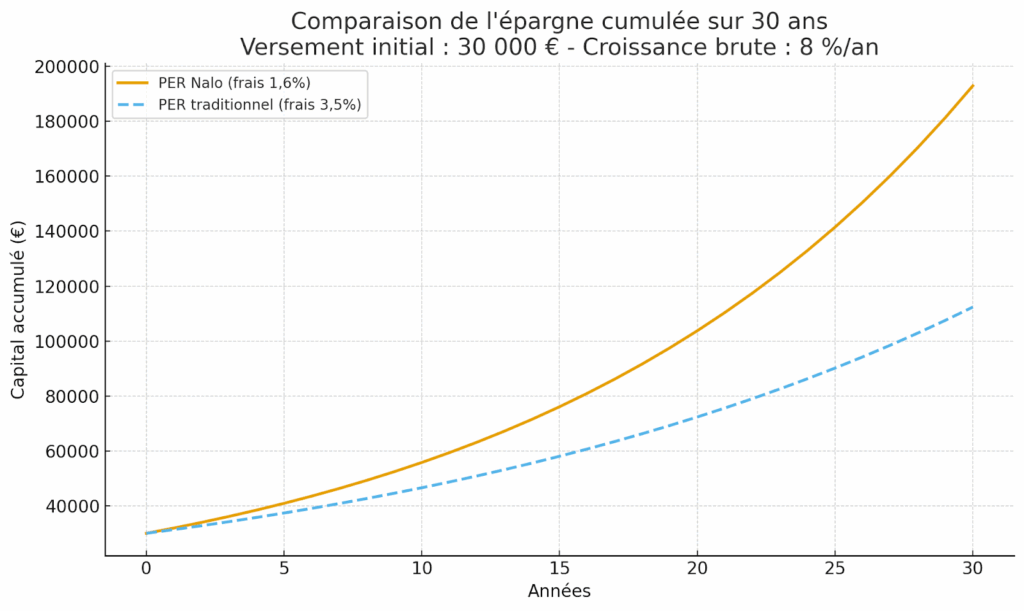

Pour vous aider à comprendre, comparons deux PER investis dans des supports relativement identiques de sorte que l’épargne croît de 8 % en moyenne par an sur 30 ans :

- le PER de Nalo dont les frais de gestion totaux sont de 1,6 % par an (frais de support compris)

- un PER traditionnel, ouvert auprès d’une banque, avec des frais de gestion totaux de 3,50 % (ce qui est en réalité relativement courant dans le secteur en raison du coût des supports d’investissement).

Regardons ce que ça donne au bout de 30 ans pour un versement initial de 30 000 euros.

En clair, dans cet exemple, les frais supplémentaires font perdre plus de 80 000 € sur 30 ans, soit plus de 40 % du capital potentiel. La différence est énorme et pourtant il ne s’agit que d’un écart de frais de 2 points.

Les 8 critères essentiels pour choisir le meilleur PER

Frais réels (critère n°1)

Quand on parle de critères de choix d’un PER, les frais représentent l’un des facteurs les plus décisifs… et pourtant souvent négligés.

Comme nous l’avons vu, ils viennent grignoter année après année la rentabilité de votre épargne, et leur impact se révèle d’autant plus important sur un placement de long terme comme le PER.

Tous les frais ne se valent pas. Il convient de distinguer plusieurs types :

- Les frais sur versement : parfois encore appliqués dans des contrats bancaires ou auprès de certains assureurs traditionnels, ils peuvent atteindre jusqu’à 5 % à chaque dépôt. Or, il est tout à fait possible de trouver des PER sans frais sur versement comme celui de Nalo.

- Les frais de gestion du contrat : ils s’appliquent chaque année sur l’encours total. Un taux de 0,5 à 0,7 % est courant dans les PER compétitifs en ligne.

- Les frais d’arbitrage ou d’allocation : facturés à chaque changement de répartition ou lors d’une gestion pilotée.

- Les frais d’arrérages : ce sont les frais appliqués sur la rente versée en cas de sortie en rente viagère.

| Type de frais | Minimum observé | Moyenne récente | Maximum observé |

| Frais sur versement | 0 % | 2,46 % | 5 % |

| Frais de gestion fonds euros | ≈ 0,50 % | ≈ 0,86 % | ≈ 0,85 % – 2,00 % |

| Frais de gestion UC | ≈ 0,30 % | ≈ 0,84 % | 2,70 % |

| Frais d’arbitrage | 0 % | Entre 0 et 1 % | ≈ 1 % |

| Frais d’arrérages (rente) | 0 % | 1,23 % | 3 % |

Mais, il ne suffit pas de regarder les frais du contrat lui-même (souvent autour de 0,5 à 1 %). Il faut absolument prêter attention aux frais facturés par les supports d’investissement, car c’est ici que beaucoup de PER deviennent coûteux.

De nombreux contrats affichent des frais attractifs en façade, mais orientent l’épargne vers des fonds maison ou des unités de compte chargées en frais, parfois difficiles à décrypter.

Ces supports peuvent afficher des frais de gestion internes dépassant 1,5 %, voire 2 %, ce qui pénalise lourdement la performance nette de votre épargne à long terme.

Ils viennent s’ajouter aux frais du contrat ce qui peut facilement porter les frais de gestion totaux à plus de 3 % par an comme nous l’avons vu dans l’exemple précédent.

Ainsi, pour évaluer un PER, consultez toujours la moyenne des frais des supports proposés, surtout si la gestion est déléguée ou si vous ne maîtrisez pas parfaitement la sélection des fonds.

Voici une comparaison entre les frais moyens des supports proposés dans deux PER :

- celui de Nalo, qui s’appuie principalement sur des ETF à faible coût,

- et celui de BNP Paribas, plus traditionnel, aux supports globalement plus onéreux.

| Type de gestion / Fonds | PER Nalo Frais moyens | PER BNP Paribas Multiplacements PER Frais moyens |

| Gestion libre / déléguée | ||

| Fonds actions | 0,33 % | 1,36 % |

| Fonds obligations | 0,28 % | 1,12 % |

| Fonds immobiliers | N/A | 1,59 % |

| Fonds diversifiés | N/A | 1,61 % |

| Gestion pilotée / par horizon | ||

| Profil équilibré | 0,31 % | 1,69 % |

| Profil dynamique | 0,31 % | N/A |

| Profil prudent | N/A | 1,51 % |

Conseils de Nalo

Il faut être vigilant sur un dernier niveau de frais encore plus difficile à repérer : les frais de souscription ou de versement sur les supports. Ces frais sont rarement mentionnés dans les documents standards du contrat. Pour les identifier, il faut analyser chaque support individuellement (en lisant la documentation financière spécifique à chaque fonds).

Vous souhaitez investir ?

Qualité/variété des supports d’investissement

Un bon PER ne se distingue pas uniquement par des frais compétitifs. La qualité et la variété des supports d’investissement proposés jouent un rôle tout aussi déterminant dans la performance à long terme de votre épargne retraite.

Au-delà du coût, il est essentiel d’évaluer la nature et la diversité des supports disponibles. Un PER qui ne propose que des fonds maison doit alerter : cela peut révéler un conflit d’intérêts, l’assureur privilégiant ses propres produits au détriment de la performance réelle pour l’épargnant. Sauf exception, cette approche est souvent synonyme de frais plus élevés et de rendements médiocres.

À l’inverse, une offre restreinte, mais bien construite est généralement un bon signe. Le trop est l’ennemi du bien : mieux vaut un nombre limité de fonds de grande qualité (capables de battre leur indice de référence avec des frais faibles), qu’une multitude de supports redondants, complexes et peu performants.

Ce qui compte avant tout, c’est la capacité du contrat à offrir une diversification suffisante :

- entre différentes classes d’actifs (actions, obligations, immobilier, private equity, etc.) ;

- entre secteurs économiques (technologie, santé, énergie, etc.) ;

- et sur le plan géographique (Europe, États-Unis, pays émergents…).

Le PER Nalo repose sur cette logique : une sélection rigoureuse d’ETF, réputés pour leur faible coût et leur efficacité, qui permet une exposition globale et cohérente aux marchés financiers.

Grâce à la gestion par horizon, la composition du portefeuille évolue automatiquement pour réduire progressivement les risques à l’approche de la retraite, sans que vous ayez à intervenir.

Modes de gestion et personnalisation

Un autre critère clé pour bien choisir son PER réside dans les modes de gestion proposés. En effet, tous les épargnants n’ont pas les mêmes connaissances financières, le même appétit pour le risque ou les mêmes objectifs. Il est donc essentiel que le contrat puisse s’adapter à votre profil.

La plupart des PER modernes proposent aujourd’hui deux grandes options de gestion :

- La gestion libre : vous sélectionnez vous-même les supports d’investissement et décidez de la répartition de votre portefeuille. Ce mode est adapté aux épargnants avertis, capables de suivre les marchés et d’effectuer les bons arbitrages dans le temps.

- La gestion pilotée (ou par horizon) : ici, l’assureur ou le gestionnaire s’occupe de tout. La composition du portefeuille évolue automatiquement en fonction de votre âge et de votre horizon de départ à la retraite. Plus vous vous approchez de cette échéance, plus l’allocation devient prudente.

Un bon PER vous laisse le choix entre ces deux approches, voire propose des options intermédiaires. Cela vous permet de garder la main si vous le souhaitez, ou au contraire, de déléguer totalement la gestion de votre épargne si vous préférez la simplicité.

Performance du fonds euros & supports dynamiques

Si la performance future d’un PER ne peut jamais être garantie, certains repères permettent toutefois d’évaluer le potentiel du contrat, en particulier en ce qui concerne le fonds en euros.

Le fonds en euros est un support à capital garanti, majoritairement investi en obligations d’État ou d’entreprises, avec un rendement relativement modeste. Contrairement aux unités de compte (UC), sa performance est plus facilement anticipable.

En 2024, la moyenne des fonds en euros s’est établie autour de 2,50 % nets de frais de gestion. Il est donc judicieux de privilégier un contrat offrant un rendement équivalent ou supérieur si vous envisagez d’y allouer une partie de votre épargne.

Cependant, dans une optique de long terme, ce qui est justement le cadre naturel du PER, le fonds en euros n’est pas indispensable.

Les supports dynamiques (notamment les actions via des ETF) offrent un potentiel de rendement bien supérieur, à condition d’accepter une certaine volatilité à court ou moyen terme.

Interface digitale & service client

Le meilleur PER est aussi celui qui s’adapte à vos habitudes de gestion et à votre niveau d’autonomie. Avant de souscrire, il est donc important de se poser une question simple : comment souhaitez-vous piloter votre épargne retraite ?

- Si vous tenez à avoir un interlocuteur en face de vous, dans une agence, avec des rendez-vous réguliers, un PER distribué par un réseau bancaire ou un conseiller en gestion de patrimoine « classique » sera plus adapté.

- En revanche, si vous êtes à l’aise avec les outils numériques, les PER en ligne offrent une expérience beaucoup plus fluide : ouverture rapide, versements automatisés, visualisation en temps réel de votre épargne, gestion simplifiée…

Ce fonctionnement digitalisé permet de réduire les frais tout en gagnant en autonomie. Et contrairement à une idée reçue, le digital n’exclut pas l’accompagnement humain.

Par exemple, chez Nalo, la gestion du PER est 100 % en ligne, mais chaque client bénéficie d’un conseiller dédié, joignable facilement par téléphone ou par e-mail pour toute question sur le contrat, la stratégie d’investissement ou les démarches administratives.

Transparence et pédagogie

Ouvrir un PER est une excellente décision pour préparer sa retraite, mais encore faut-il comprendre ce qu’il s’y passe.

La clarté du fonctionnement du contrat, la lisibilité des supports d’investissement et la pédagogie déployée par le gestionnaire sont autant d’éléments qui doivent orienter votre choix.

Certains PER, notamment ceux distribués par des établissements traditionnels, manquent de transparence : les supports sont opaques, les frais difficiles à décrypter, et l’allocation de votre épargne reste souvent floue.

Ce manque d’information peut rapidement décourager ou conduire à des décisions inadaptées.

À l’inverse, d’autres acteurs misent sur une approche plus pédagogique, en fournissant :

- des interfaces claires pour suivre la répartition de votre épargne ;

- des explications détaillées sur les choix d’allocation et leur évolution dans le temps ;

- des contenus éducatifs réguliers pour vous aider à mieux comprendre les enjeux financiers liés à la retraite, aux marchés et à l’investissement en général.

C’est précisément l’approche adoptée par Nalo. En plus d’une transparence totale sur les frais, les allocations et les performances, Nalo accompagne ses clients dans une logique de montée en compétence progressive, pour que vous puissiez prendre des décisions éclairées, même sans être expert en finance.

Sécurité et solidité

Un PER est un placement à long terme, souvent souscrit pour plusieurs décennies. Il est donc essentiel de s’assurer que le contrat repose sur une infrastructure solide et sécurisée. Trois éléments doivent particulièrement retenir votre attention :

- La notation financière de l’assureur : elle reflète la capacité de l’assureur à honorer ses engagements à long terme. Une note A ou supérieure (comme A+, AA…) délivrée par des agences indépendantes (Standard & Poor’s, Fitch, etc.) est un bon indicateur de fiabilité.

- Le cantonnement des actifs : les sommes que vous investissez via un PER ne doivent pas être mélangées avec les actifs propres de l’assureur. Le cantonnement garantit que l’épargne des clients est isolée dans un fonds dédié, protégé en cas de défaillance de l’assureur.

- La conformité réglementaire : un PER doit répondre strictement aux exigences posées par la loi PACTE, notamment en matière de gestion par horizon, de transparence et de portabilité.

A noter

Le PER Nalo coche l’ensemble de ces critères. Il est assuré par l’assureur Apicil, ce qui témoigne de sa solidité financière. De plus, les fonds sont cantonnés et le contrat respecte en tous points les règles en vigueur. Nalo s’appuie donc sur une infrastructure robuste et conforme, gage de sécurité pour les épargnants sur le long terme.

Comparatifs des meilleurs PER du marché en 2025

Pour vous aider à comparer, voici un tableau synthétique regroupant les données clés des meilleurs PER en ligne du marché en 2025.

Ce comparatif intègre les frais réels moyens estimés, en prenant en compte non seulement les frais de contrat, mais aussi les frais de gestion pilotée (le cas échéant) et ceux liés aux supports d’investissement (fonds actifs ou ETF).

C’est une approche plus fidèle à la réalité en termes de coût réel que les comparaisons qui se limitent aux seuls frais de contrat (bien qu’elle présente quelques limites méthodologiques).

| PER | Frais gestion du contrat (%) | Frais de gestion totaux moyens estimés* (%) | Supports | Type de gestion | Type de contrat |

| Nalo PER | 1,35 % | 1,6 % | 100 % ETF | Pilotée par horizon | En ligne |

| Placement Direct PER | 0,60 % | Entre 2,30 et 2,50 % | Large gamme de fonds | Libre ou pilotée | En ligne |

| Lucya Cardif PER | 0,50 % + 0,50 % (gestion pilotée) | Entre 2,10 % et 3,00 % | Fonds actifs & ETF | Libre ou pilotée | En ligne |

*Il s’agit des frais totaux estimés en intégrant les frais de gestion des supports en gestion pilotée. Bien sûr, ces frais varient selon le profil d’investissement et l’ajout de certains supports dans le portefeuille.

Conclusion : que vérifier avant d’ouvrir un PER ?

Avant d’ouvrir un PER, prenez le temps de vérifier les points suivants pour éviter les mauvaises surprises :

- Frais totaux : ne vous limitez pas aux frais de contrat. Intéressez-vous aux frais réels, incluant les supports (fonds, ETF, etc.) et la gestion pilotée.

- Qualité des supports : privilégiez les contrats proposant des ETF ou des fonds diversifiés, évitez ceux limités à des fonds maison.

- Mode de gestion : choisissez un PER qui propose la gestion pilotée et/ou libre, selon votre niveau d’autonomie.

- Solidité de l’assureur : une bonne notation financière (A ou plus) est un gage de sécurité à long terme.

- Lisibilité & accompagnement : une interface claire et un service client réactif facilitent la gestion au quotidien.

- Transparence : optez pour un acteur qui explique clairement l’allocation de votre épargne et ses choix de gestion.

FAQ sur comment choisir le meilleur PER

Puis-je transférer un ancien contrat retraite (PERP, Madelin, article 83) vers un PER ?

Oui. Depuis la loi PACTE, il est possible de transférer vos anciens contrats retraite vers un PER individuel pour simplifier votre épargne et bénéficier d’une meilleure flexibilité. Cela peut être l’occasion de réduire vos frais ou d’accéder à une meilleure gestion.

Un PER en ligne est-il toujours meilleur qu’un PER bancaire ?

Pas forcément. Les PER bancaires peuvent convenir aux épargnants attachés à un suivi en agence, mais ils affichent souvent des frais plus élevés et des supports limités. Les PER en ligne (comme Nalo, Yomoni, Linxea…) sont généralement plus compétitifs, avec des ETF et une gestion pilotée automatisée.

Un bon PER doit-il absolument proposer un fonds en euros ?

Pas nécessairement. Le fonds en euros peut sécuriser une partie de l’épargne pour un horizon court (< 10 ans), mais il n’est pas indispensable si votre objectif est la performance long terme. Dans ce cas, des ETF diversifiés sont souvent plus adaptés.

Comment savoir si un PER est vraiment compétitif sur les frais ?

Ne vous arrêtez pas aux frais de contrat affichés. Vérifiez aussi :

- les frais des supports (fonds maison vs ETF),

- les frais de mandat en gestion pilotée,

- et d’éventuels frais cachés (arbitrages, sortie, transfert).

Le coût total annuel est le meilleur indicateur.

Vous souhaitez investir ?

0 commentaires