Déterminer le bon moment pour investir en bourse en 2025 est une question qui tracasse tant les néophytes que les investisseurs chevronnés. Alors que certains prônent l’investissement immédiat, mettant en avant l’effet des intérêts composés sur le long terme, d’autres préconisent une approche plus calculée, attentiste, scrutant avec vigilance les fluctuations du marché pour trouver l’instant opportun. Dans cet article, nous explorerons diverses perspectives et stratégies qui pourraient vous aider à discerner le meilleur moment pour vous lancer dans l’aventure boursière.

Est-ce le bon moment pour investir en Bourse ?

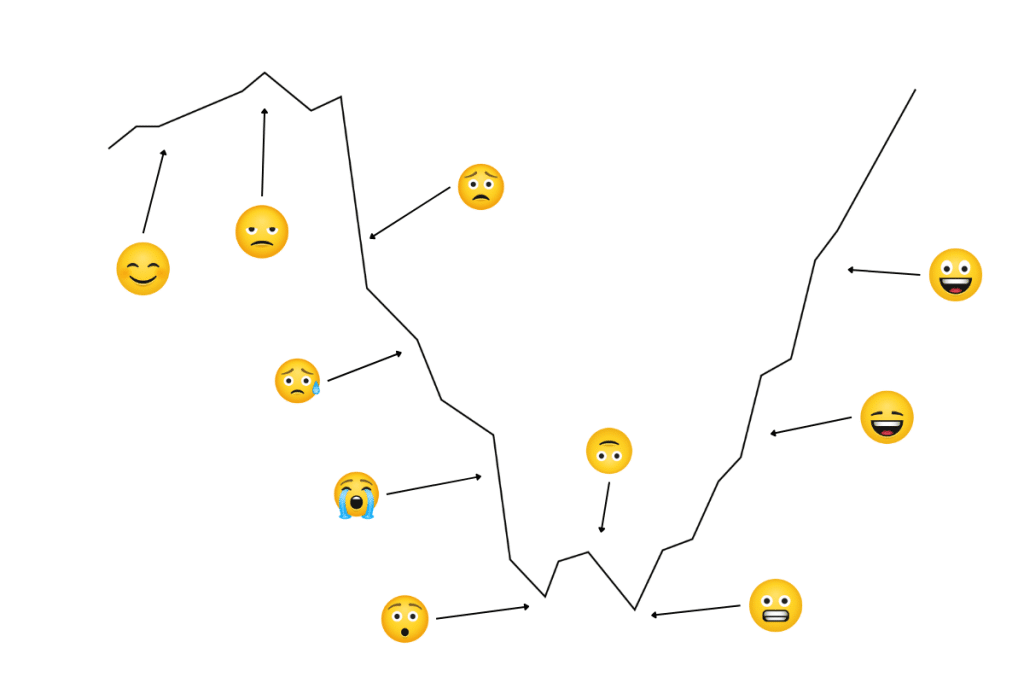

Quand les Bourses s’affolent, les épargnants s’interrogent : quand investir et quel est le meilleur moment ?

- « Je souhaite investir aujourd’hui, mais la Bourse est au plus haut et risque de redescendre. Quel est le risque de perdre une partie de mon épargne ? »

- « Les experts prévoient que la baisse des marchés se poursuive : dois-je retirer une partie de mes investissements pour éviter les pertes ? »

Dans ce vaste océan d’incertitudes, un principe demeure : il n’existe pas de moment parfait. En effet, la bourse est un environnement dynamique, influencé par une multitude de facteurs, souvent imprévisibles.

Cependant, en approfondissant ses connaissances et en mettant en place une stratégie solide et bien réfléchie, on peut naviguer plus sereinement dans ces eaux parfois agitées.

L’intuition : investir au plus bas, racheter au plus haut

Pour notre cerveau intuitif (notre « Système 1 » d’après le Prix Nobel d’économie Daniel Kahneman), il faudrait « acheter au son du canon et vendre au son du clairon. » Autrement dit, investir quand le marché est bas, et récupérer son épargne quand les cours sont au plus haut.

Cela semble relever du bon sens. Personne ne souhaite payer 100 euros un article qui sera soldé à 70 euros dans 2 semaines.

A lire aussi : Pourquoi investir dans les ETF est il un bon moyen de diversifier les risques

Cette méthode a un nom : le « market timing »

Faire du market timing, c’est tenter d’anticiper les mouvements des marchés : acheter au plus bas (en période de récession ou juste après un krach boursier par exemple), afin de bénéficier d’une future hausse … Et revendre au plus haut, en visant à « sécuriser » sa performance…

Mais en pratique, comment savoir si le plus bas est derrière nous ? Si la hausse va se confirmer ? Si le rebond est durable ? L’issue est incertaine… mais la charge mentale est garantie. Même pour les professionnels.

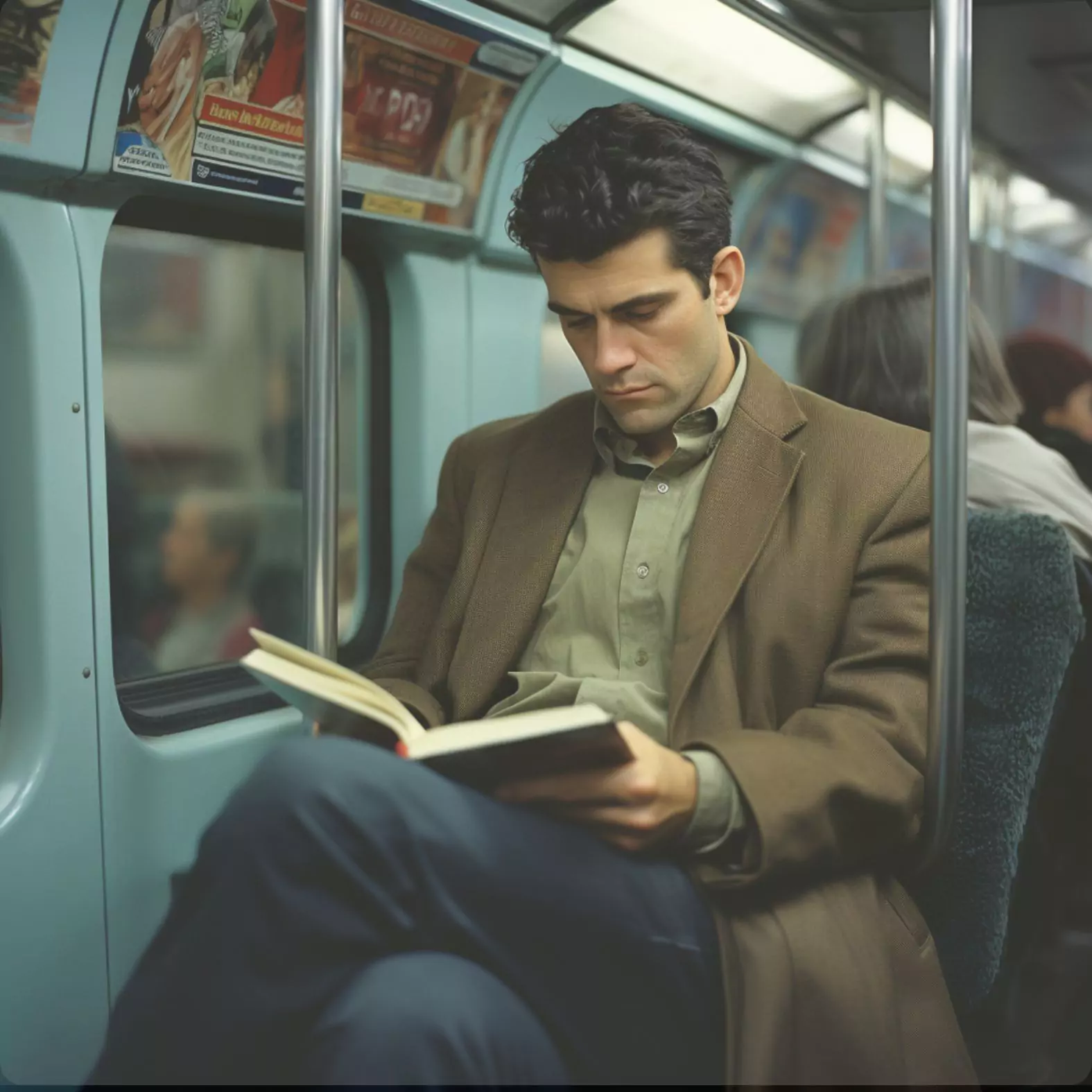

La raison : oublier les marchés, viser ses objectifs

Écoutez votre cerveau rationnel et réfléchi (votre « Système 2 » d’après la théorie de Daniel Kahneman). Il vous dira qu’il ne faut pas investir en fonction du cours des actions, mais uniquement en fonction de vos objectifs et de votre situation. Pourquoi ?

Il est impossible de prédire l’évolution des marchés

On peut connaître la date des soldes annuelles, et l’attendre pour s’offrir un nouveau canapé. Mais il n’y a pas de déstockage saisonnier sur les marchés !

Des milliers d’analystes financiers consacrent pourtant leur carrière à prédire l’évolution des marchés, pour investir au bon moment. Pour cela, ils analysent les données macroéconomiques, interprètent les décisions politiques ou encore les mesures prises par les différentes institutions financières.

Mais qu’en disent les économistes les plus brillants de notre époque ?

Paul Krugman, Prix Nobel d’économie 2008

« Rappelez-vous de trois règles. Premièrement, le marché boursier n’est pas l’économie. Deuxièmement, le marché boursier n’est pas l’économie. Troisièmement, le marché boursier n’est pas l’économie […]. La relation entre la performance des actions – largement déterminée par l’oscillation entre la cupidité et la peur – et la croissance économique réelle a toujours été à mi-chemin entre molle et inexistante. » (Article paru dans le New York Times au cœur de la crise sanitaire)

Robert Shiller, Prix Nobel d’économie 2013

« Si la Bourse était facile à prévoir, nous serions tous riches » (interview dans Le Figaro en 2018). Ses travaux montrent que tous les agents économiques sont influencés par des facteurs culturels, structurels et psychologiques, qui biaisent leurs décisions… et biaisent par conséquent le comportement des marchés.

Aucune anticipation rationnelle ne peut donc permettre de prédire les variations des cours de Bourse.

Vouloir battre les marchés, c’est perdre à tous les coups

Connaissiez-vous ces 3 statistiques étonnantes ?

28 jours

C’est le nombre de jours de Bourse qu’il suffit de rater sur une période de 20 ans pour que la performance de l’indice MSCI World (représentatif du comportement du marché actions à travers le monde) passe de 6,6 % par an à 0 %.

Concrètement, imaginons qu’un investisseur place 100 000 € en 1998 sur un fonds répliquant cet indice.

– S’il ne touche pas à son placement, il récupérera 20 ans plus tard un capital de 359 762 €.

– Si en tentant de faire mieux que le marché, il rate les 28 meilleurs jours de Bourse sur 20 ans, il récupérera à peine sa mise. Et s’il en rate 50, il ne récupérera que 52 224 € in fine, soit une perte de 47 % sur la période ! (Source : Refinitiv, MSCI World en euros, dividendes réinvestis)

Conclusion : en essayant d’éviter les baisses, on risque surtout de se priver des hausses.

98 %

C’est le pourcentage de gérants européens dits « actifs » (qui cherchent à battre le marché en anticipant ses mouvements), investissant sur les marchés mondiaux, qui ont en réalité délivré une performance inférieure à celle du marché sur une période 10 ans (2010-2020).

Leurs résultats ne sont pas plus concluants sur des périodes plus courtes : 90 % d’entre eux sous-performent l’indice boursier qu’ils cherchent à battre sur 5 ans, et 81 % sur 3 ans. (Source : étude SPIVA 2020)

Conclusion : même les professionnels qui cherchent à battre le marché n’y arrivent pas.

10 %

C’est ce que rapporte en moyenne chaque année depuis 1970 un investissement sur les marchés actions mondiaux. En tenant compte de l’inflation, cela donne un rendement de 5,5 % par an, sur 40 ans.

Nous avons pourtant vécu durant ce laps de temps les pires crises financières de l’histoire : le choc pétrolier (1973), la crise de la dette des pays émergents (1982), le krach d’octobre 1987, la bulle internet des années 2000, la crise des Subprimes de 2008 et la crise sanitaire récente. (Source : performance historique de l’indice MSCI World)

Conclusion : les marchés boursiers fluctuent… Mais restent tendanciellement haussiers.

Et votre épargne dans tout ça ?

Si ce n’est pas la situation du marché qui doit dicter vos placements, comment bien développer votre patrimoine grâce à la Bourse ?

En choisissant d’investir et non de spéculer

- Spéculer, c’est faire des opérations d’achat et de vente de titres financiers dans l’espoir de tirer profit des variations de leurs prix.

- Investir c’est mettre à disposition d’une ou de plusieurs entreprises votre argent à des fins économiques et en récolter les fruits.

En investissant au SEUL « bon moment » : le plus tôt possible

Plus vous commencerez à investir tôt, et plus vous vous montrerez patients vis-à-vis de vos placements, plus ces derniers seront lucratifs in fine.

C’est simple, mathématiquement prouvé et très bien résumé par Warren Buffet : « Ma richesse vient essentiellement de la combinaison de trois choses : vivre en Amérique, la chance, et les intérêts composés ».

Les intérêts composés, c’est « l’effet boule de neige » de la finance. Si vous placez 100 euros avec un taux de 10 %, la première année vous toucherez 10 euros.

Si vous réinvestissez ces mêmes 10 euros, l’année suivante, vous toucherez non pas 10 euros, mais 11 euros car les intérêts perçus la première année généreront à leur tour des intérêts, et ainsi de suite, en démultipliant votre rendement avec le temps.

En résumé

La patience est mère de toutes les vertus

Plus vous investirez sur le long terme, plus la puissance des intérêts cumulés sera décuplée et plus vos investissements seront lucratifs.

Rien ne sert de courir, il faut partir à point

Plus vous investissez tôt, plus vos investissements auront le temps de fructifier. Il est plus intéressant d’investir petit à petit tous les mois plutôt que d’attendre d’avoir une grosse somme à placer.

Alors, qu’attendez-vous ?

Si vous disposez des liquidités nécessaires pour investir :

- Éteignez la télévision et la radio, pour éviter le « bruit » des marchés et ne céder ni à la panique, ni à l’euphorie.

- Arrêtez d’écouter les derniers conseils du voisin, dont les informations ne sont pas meilleures que les vôtres.

- Commencez par identifier vos projets d’investissement (achat immobilier, études des enfants, retraite…) et leurs horizons (3 ans, 10 ans, 20 ans…)

- Vous pourrez ensuite vous constituer un portefeuille d’investissement diversifié, adapté à ces projets – seul, ou avec l’aide d’un professionnel qui vous aidera à garder le cap en toutes circonstances.

Seule une allocation pensée en fonction de vos objectifs, adaptée à votre horizon de placement, vous apportera une réelle plus-value.

Investir en Bourse pour contrer l’inflation

Vous l’aurez compris, il n’y a pas de bon moment pour investir en Bourse. En revanche, il est conseillé d’investir son argent en période d’inflation plutôt que de le laisser sur le livret A. Notre Directeur de la clientèle privée en a fait une vidéo dédiée sur notre chaîne YouTube. Retrouvez-y tous ses conseils.

Vous souhaitez investir ?

J’ai longtemps cru qu’il fallait “attendre le bon moment” pour investir, mais j’ai manqué des opportunités. L’idée d’investir régulièrement sans chercher à prédire le marché est simple mais puissante. Et surtout commencer à se renseigner le plus tôt possible même en cas de faible moyens !