La quête du moment idéal pour l’achat et la vente d’actifs financiers est un exercice complexe et omniprésent dans le monde de la finance. Chaque jour, les professionnels du secteur s’immergent dans une mer de données – études sectorielles, comparaisons de prix, estimations de volumes, ainsi que des informations macroéconomiques et techniques – dans l’espoir de déceler le timing parfait pour leurs transactions. Cependant, l’histoire des marchés révèle une vérité incontournable : le ‘market-timing’, ou l’art de prédire le meilleur moment pour investir et vendre en vue de maximiser les rendements, s’avère être une tâche presque impossible.

Définition du market-timing

Le ‘market timing’ est une stratégie d’investissement largement débattue, qui consiste à essayer de prédire les mouvements du marché pour acheter bas et vendre haut.

Bien que cette approche puisse sembler attrayante, elle est imprégnée d’incertitudes et de risques significatifs. Dans un marché financier où la volatilité est monnaie courante, le market timing exige une analyse précise et souvent, une part de chance.

Cette stratégie repose sur la capacité à anticiper correctement les fluctuations du marché, une tâche ardue même pour les investisseurs les plus chevronnés.

Malgré son potentiel de gains élevés, le market timing est souvent critiqué pour son approche spéculative et son taux de réussite incertain, ce qui le rend moins favorable comparé aux stratégies d’investissement à long terme.

Les difficultés du market-timing

Depuis sa création en 1987, l’indice MSCI World a enregistré une performance annuelle moyenne de 8,47 %, permettant de multiplier le capital par 17 au cours de la période 1987-2023, soit sur 36 ans.

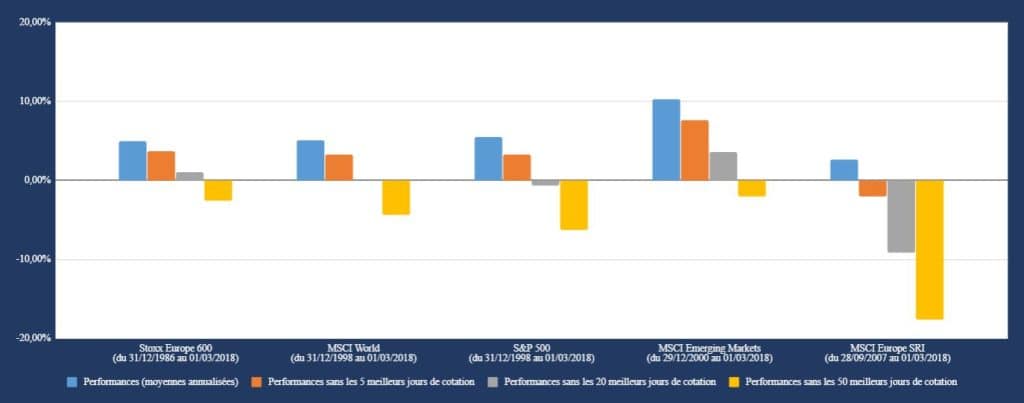

Cependant, cette performance souligne une réalité cruciale des marchés financiers : l’importance du timing. Si un investisseur avait manqué seulement les 5 meilleures journées de trading sur près de 20 ans (du 31/12/1998 au 01/03/2018, soit 5 000 jours de bourse), sa performance annualisée moyenne aurait chuté à 3,94 % par an.

Le scénario devient encore plus frappant lorsqu’on considère les 50 meilleures journées de trading. Rater ces journées cruciales aurait entraîné une performance annuelle négative de -4,41 %, équivalant à une perte totale de 58 % sur la période observée. Cette volatilité souligne combien les fluctuations à court terme peuvent avoir un impact significatif sur les performances à long terme.

De plus, un fait surprenant se dévoile lorsque l’on observe les 10 meilleures journées boursières du MSCI World : 6 d’entre elles ont eu lieu dans les trois semaines calendaires entourant 8 des 10 pires séances boursières. Cela démontre la proximité temporelle souvent constatée entre les hauts et les bas extrêmes du marché.

Cette observation n’est pas unique au MSCI World. Des indices tels que le Stoxx Europe 600, le MSCI Emerging Market, et le S&P 500 montrent également des tendances similaires, confirmant que ce phénomène se vérifie à travers divers marchés et indices.

Et les résultats sont surprenants :

Exemple pour un capital de 100 000 € investi au premier jour de cotation de l’indice

| Capital au 01/03/2018 |

En restant constamment investi |

Sans participer aux 5 meilleurs jours de cotation |

Sans participer aux 20 meilleurs jours de cotation |

Sans participer aux 50 meilleurs jours de cotation |

| Stoxx Europe 600 (du 31/12/1986 au 01/03/2018) | 452 944,64 € | 305 599,89 € | 137 856,82 € | 44 039,50 € |

| MSCI World (du 31/12/1998 au 01/03/2018) | 257 487,23 € | 184 388,97 € | 98 794,02 € | 42 081,00 € |

| S&P 500 (du 31/12/1998 au 01/03/2018) | 280 878,67 € | 186 352,63 € | 88 620,84 € | 28 542,46 € |

| MSCI Emerging Markets (du 29/12/2000 au 01/03/2018) | 537 557,00 € | 356 501,00 € | 183 592,00 € | 70 213,00 € |

| MSCI Europe SRI (du 28/09/2017 au 01/03/2018) | 130 944,30 € | 81 075,19 € | 36 699,39 € | 13 171,79 € |

Les gérants professionnels ne battent pas les marchés

Les données de l’étude

Selon une étude SPIVA* réalisée depuis plus de 15 ans et qui surveille plus de 10 000 fonds, plus de 90 % des gérants pratiquants le market-timing ne battent pas les marchés sur 10 ans.

Cette étude SPIVA précise que les fonds d’exposition étrangère sous-performent plus largement leurs indices de référence. La taille des fonds semble également être un paramètre important car globalement les fonds les plus importants réalisent de meilleures performances que les plus petits.

Enfin, l’étude ajoute que les frais ont un impact significatif sur les rendements.

La dernière analyse de l’étude Spiva sur les marchés américains, publiée le 15 mars 2018, nous apprend que malgré les belles performances de fin d’année sur le marché actions, avec un gain de 21,83 % pour le S&P 500 sur l’année, 52 % des gérants investissant sur les grandes, moyennes et petites capitalisations boursières ne battent pas les indices de référence en 2017.

Pire, sur 5 et 15 ans, ce sont même respectivement 87 % et 94 % d’entre eux qui ne parviennent pas à battre les indices.

Ces chiffres viennent largement appuyer l’hypothèse selon laquelle il est particulièrement difficile, voire impossible, de réaliser sur le long terme et de façon répétée une bonne anticipation du marché.

A lire aussi : Quand investir en bourse ?

Le marché : comportement des gérants, frais et chance…

Le marché financier, un écosystème complexe et dynamique, est essentiellement le reflet du comportement collectif des gérants d’investissement.

Ces professionnels, avec leurs stratégies et décisions, jouent un rôle crucial dans la détermination des prix, qui sont fixés par l’équilibre délicat entre l’offre et la demande. Imaginons un scénario où 10 gérants échangent dans une pièce : statistiquement, la moitié d’entre eux proposera des prix inférieurs à la moyenne du marché, représentée par un indice, tandis que l’autre moitié se positionnera au-dessus.

Il est également essentiel de considérer l’impact des frais appliqués par ces gérants. Ces frais, inévitables dans la gestion d’investissement, affectent directement votre rendement. Lorsqu’on les prend en compte, il en résulte que plus de la moitié des gérants se retrouvent avec des performances inférieures à celles de l’indice de référence du marché.

De plus, en répétant cette opération à plusieurs reprises, on observe que les gérants qui surpassent l’indice varient aléatoirement. Cela suggère que, pour ceux qui réussissent à surpasser l’indice, la chance joue un rôle non négligeable. Ce facteur aléatoire souligne l’importance de la diversification et de la prudence dans les stratégies d’investissement.

A lire aussi : Faut-il jouer en bourse ou investir ?

Time in the market plutôt que market-timing

Gestion du risque

Dès lors, en matière de gestion des risques, il vaut mieux oublier le market-timing.

Il est plus intéressant d’investir aujourd’hui les liquidités disponibles, puis de façon régulière et systématique, que les marchés soient à la hausse ou à la baisse. Cela permet d’obtenir un prix d’entrée moyen raisonnable tout en assurant une gestion optimale du risque.

Intérêts cumulés

De plus, investir sur 10 ans avec un rendement de 5 % est beaucoup plus intéressant que d’investir sur un an pour un rendement toujours de 5 % car les intérêts composés de votre investissement vous feront gagner finalement 62 % sur 10 ans !

Frais réduits -> ETF

Maximisez Votre Rendement avec les ETF : Un Choix Intelligent et Économique pour Votre Portefeuille d’Investissement »

Investir intelligemment signifie choisir des options qui maximisent le rendement sans gaspiller de temps, d’énergie ou d’argent. Adopter une approche mesurée par rapport au risque et opter pour des supports financiers à coût réduit, tels que les ETF (Exchange Traded Funds), est essentiel pour optimiser vos investissements.

Un ETF, également connu sous le nom de tracker, est un fonds d’investissement qui regroupe un ensemble d’actions et/ou d’obligations. Ce type de fonds a pour objectif de répliquer les performances d’un indice boursier spécifique, comme le CAC 40.

L’avantage majeur des trackers réside dans leur coût réduit. Leur gestion, automatisée et nécessitant peu d’intervention humaine, permet de réduire considérablement les frais de gestion, jusqu’à dix fois inférieurs à ceux des fonds traditionnels.

En termes de coût, les ETFs se distinguent avec des frais moyens d’environ 0,25 %, comparativement à 2 % pour les fonds traditionnels. Cette différence peut avoir un impact significatif sur votre rendement à long terme.

D’après les données de Morningstar, les actifs sous gestion passive en Europe ont augmenté de 25 % en 2017, avec une croissance qui a plus que doublé au cours des quatre dernières années.

En choisissant les ETF pour votre portefeuille d’investissement, vous optez pour une stratégie qui allie efficacité et économie, un atout incontestable pour voir vos investissements fructifier.

Pour en savoir plus sur les ETFs, nous vous invitons à lire notre article : Qu’est ce qu’un ETF (ou fonds indiciel) ?

Conclusion

En résumé, c’est donc une allocation bien pensée, en fonction de vos objectifs et de votre horizon d’investissement, qui apportera une réelle plus-value à ce dernier, plutôt qu’une tentative risquée et inefficace d’anticipation de marché, dont le résultat relève plus de la chance que de l’analyse et de l’expérience.

Ce que Nalo fait pour vous

Nalo, votre spécialiste en investissements financiers, vous propose une solution d’assurance-vie innovante 100% ETF, gérée sous mandat.

Profitez d’un portefeuille personnalisé, adapté à vos objectifs financiers et à votre situation patrimoniale, avec des allocations ajustées régulièrement pour optimiser vos gains.

Les ETF vous offrent une diversification étendue et une gestion automatique, répliquant des indices boursiers à moindre coût, améliorant ainsi la performance nette pour nos clients.

Vous souhaitez investir ?

L’essentiel

-

Investir s’avère souvent être un défi, surtout lorsqu’il s’agit de naviguer dans les eaux tumultueuses du market-timing. À moyen et long terme, les investissements peuvent pâtir de cette pratique, où le timing du marché joue un rôle crucial mais souvent imprévisible. En effet, les statistiques révèlent qu’une majorité écrasante de plus de 90% des gérants de fonds ne parviennent pas à surpasser les performances du marché.

Face à cette réalité, l’importance de commencer à investir tôt et de manière régulière devient primordiale pour une gestion optimisée du risque. L’investissement régulier, en évitant les aléas du market-timing, permet non seulement de minimiser les risques mais également de maximiser le potentiel de croissance de votre portefeuille sur le long terme. Cela crée une opportunité pour les investisseurs de multiplier leurs gains, profitant ainsi de la puissance de la capitalisation sur une période prolongée.

En résumé, adopter une approche d’investissement à long terme et régulier s’avère être une stratégie judicieuse pour naviguer efficacement sur les marchés financiers, en mettant l’accent sur la croissance soutenue plutôt que sur les fluctuations à court terme.

Références

- [1]*Etude Spiva 31/12/2019 : https://us.spindices.com/spiva/#/reports

- [2]*Morningstar : Collecte record pour les ETF en Europe en 2017 : http://www.morningstar.fr/fr/news/164343/collecte-record-pour-les-etf-en-europe-en-2017.aspx

Bcp de bonnes infos dans cette page 🙂 Merci et bonne continuation

Bonjour

Merci pour ces informations interessantes je vais suivre cela avec attention,

Joseph

Bonjour,

Merci pour l’article, mais le lien vers l’etude Spiva n’affiche pas de rapport. Pouvez-vous le remettre à jour ?

Merci par avance

Bonjour,

Les études SPIVA sont mises à jour régulièrement, le lien renvoie donc sur les résultats de l’étude la plus récente. Vous pouvez télécharger les rapports précédents selon la région souhaitée via leur moteur de recherche : https://www.spglobal.com/spdji/en/search/?ContentType=SPIVA