L’Essentiel

- Plus l’horizon d’investissement est long, plus le risque de perte est faible ;

- Sur le long terme (supérieur à 15 ans) et pour un portefeuille diversifié, le risque de perte est quasiment nul ;

- Il est primordial de calibrer son exposition en fonction de son horizon d’investissement.

Lorsqu’on investit en bourse par l’intermédiaire des actions, le rendement tout comme le capital ne sont pas garantis. Le cours des actions fluctue chaque jour et même à chaque instant, on parle de volatilité. Si cette volatilité entraîne un risque de perte à court terme, ce n’est pas forcément le cas à long terme pour des portefeuilles d’investissements bien calibrés et suffisamment diversifiés.

A lire aussi

Le risque de perte décroît avec le temps

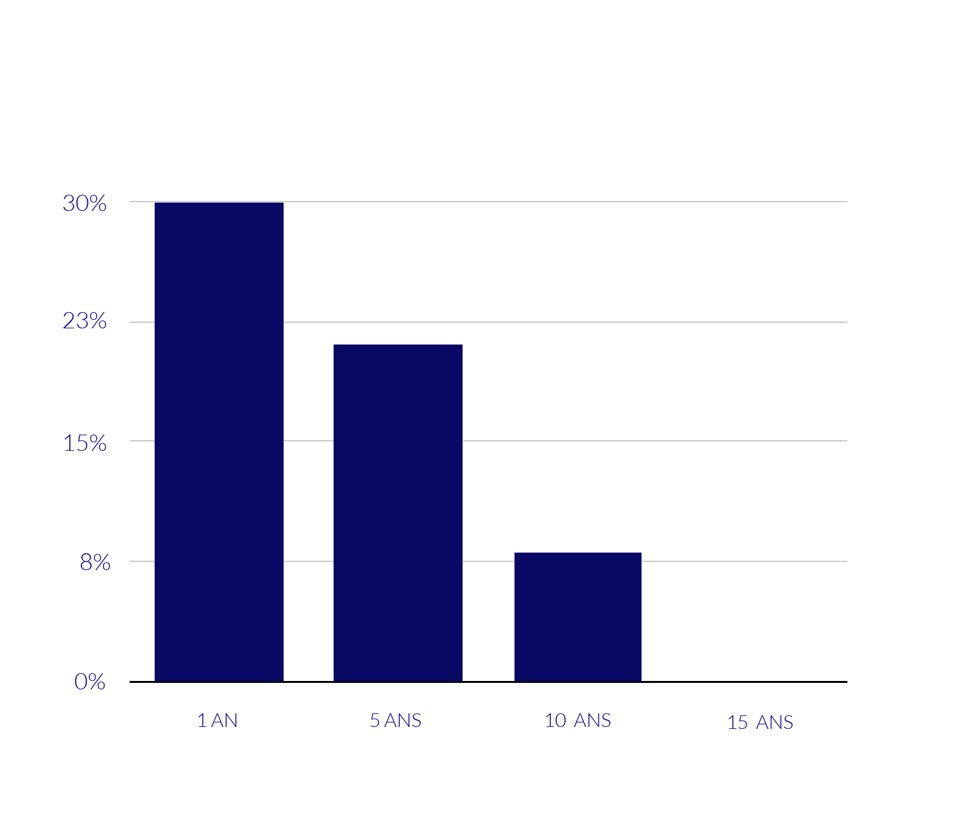

Si l’on investit dans un portefeuille d’actions, même bien diversifié (plusieurs centaines d’entreprises), on ne peut pas exclure un risque de perte à court terme. Ainsi, en investissant à horizon d’une année sur l’indice boursier MSCI World (représentant l’évolution des 1 600 plus grandes entreprises mondiales) le risque de perte était de 30%.

Cependant, une analyse des données historiques montre qu’avec les mêmes entreprises, le risque de perte à horizon 10 ans tombe à 10% seulement et disparaît totalement pour un investissement d’une durée de 15 ans.

Autrement dit, si vous aviez investi sur une durée de 15 ans vous n’auriez jamais perdu d’argent, même en investissant à la veille de l’éclatement de la bulle internet ou juste avant le krach boursier d’octobre 87. Comment cela est-il possible ? Simplement parce que sur le long terme, la tendance à la hausse des actions, du fait de la création de richesses des entreprises, est plus forte que les fluctuations de leur cours de bourse.

Probabilité de perte selon l’horizon d’investissement sur le MSCI World

En prêtant également attention aux plus mauvaises performances observées, nous pouvons constater que celles-ci diminuent drastiquement avec le temps.

Toujours pour l’indice MSCI World, de 1977 à 2018, la perte maximale sur le capital investi pour un investissement à horizon 1 an est de -50,33 %, tombe à -30,62 % sur 10 ans et l’historique ne comprend aucune perte sur un investissement à horizon 15 et 20 ans car les pires performances observées pour ces horizons d’investissements sont respectivement de +51,33 % et +105,51 % à 15 et 20 ans.

Que gagne-t-on à investir dans des actions ?

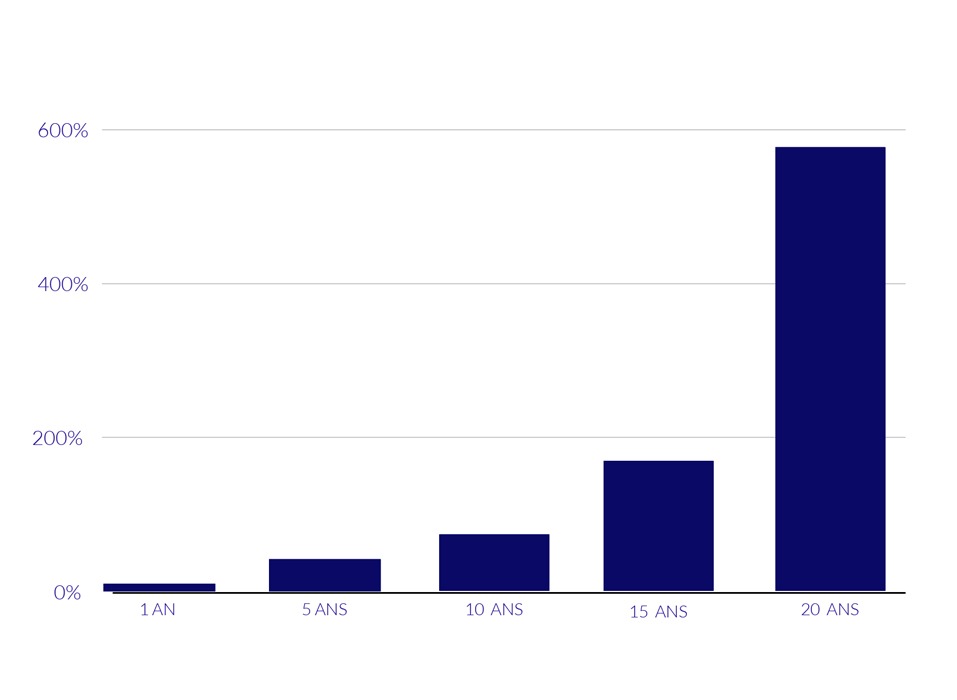

Sur un horizon d’un an et bien que le risque de perte soit élevé, on observe un rendement moyen de 6,8 % sur le MSCI World. Un gain qui n’est pas négligeable et qui explose à long terme: 40 % à 5 ans, 73,3 % à 10 ans et 169,9 % pour un investissement sur 15 ans !

Investir sur une plus longue période permet de bénéficier des intérêts capitalisés : les plus-values et les dividendes acquis la première année sont réinvestis l’année suivante et généreront eux-mêmes des intérêts. Cet effet boule de neige sera d’autant plus fort que l’horizon d’investissement sera long. Les intérêts capitalisés sont l’un des facteurs qui devraient pousser à investir le plus tôt possible.

Performances Moyennes selon l’horizon d’investissement :

Investissement réalisés entre le 31/12/1976 et le 30/09/2020 sur MSCI World

A lire aussi

Comment bien gérer son portefeuille d’actions ?

Diversifier

Investir dans des centaines ou des milliers d’entreprises sur différents secteurs et différentes zones géographiques permet de réduire considérablement le risque de perte et élimine les risques de perte totale. A contrario, si vous investissez tout votre patrimoine dans une seule entreprise et que celle-ci fait faillite, vous aurez tout perdu.

A lire aussi

Calibrer son exposition en fonction de son horizon d’investissement

Nous l’avons vu plus haut, le risque de perte dépend de l’horizon d’investissement. Selon que vous ayez besoin du capital placé à court terme ou à long terme, il ne faudra pas vous exposer aux actions dans les mêmes proportions.

Vous pouvez réduire le risque de votre portefeuille en allouant une partie significative de votre placement à des actifs obligataires, lesquels sont moins risqués que les actions mais offrent un rendement moins important. Le fonds en euros d’une assurance-vie peut aussi jouer ce rôle.

Réduire le risque au cours du temps

Ce qui est vrai au début de votre investissement l’est aussi au cours du temps. Ainsi, afin de se prémunir contre le risque il convient de réduire votre exposition aux actions au cours du temps.

À l’approche de votre horizon d’investissement, le portefeuille doit être principalement composé de placements à revenus fixes afin de minimiser le risque. Cela protège le portefeuille contre un recul des marchés boursiers au moment où vous pourriez avoir besoin de votre capital.

Ce que Nalo fait pour vous

Nalo est une société spécialiste en investissements financiers. Avec Nalo, vous investissez dans des fonds indiciels, des ETF (Exchange Traded Funds). Ces paniers d’actions et d’obligations répliquent le cours d’un indice et sont composés de plusieurs centaines de titres répartis dans de nombreuses zones géographiques.

Les ETF sont jusqu’à 10 fois moins chers que les fonds d’investissement traditionnels, ce qui permet d’accéder à une diversification à bas coûts. Votre portefeuille est ainsi composé d’environ 5000 titres répartis dans plus de 40 pays et dans tous les secteurs d’activité.

Parce qu’une bonne diversification ne suffit pas, nous optimisons vos investissements en fonction de vos différents objectifs (retraite, achat immobilier, épargne de précaution…) et de leurs horizons. Nous opérons une sécurisation progressive de chaque portefeuille afin de maintenir une exposition au risque optimale.

38 pages pour mieux investir

ANNEXE DATA (Wilshire 5000 & Stoxx Europe 600)

Le schéma est très similaire pour les indices Wilshire 5000 (indice représentatif du comportement globale des 5000 actions américaines les plus échangées) et Stoxx Europe 600 (indice représentatif du comportement global des 600 principales capitalisations boursières européennes) dont les probabilités de perte sont respectivement de 21 % et 32 % à horizon 1 an, 3,7 % et 21,2 % à horizon 10 ans et tombe à 0 % et 6,7 % à horizon 15 ans.

Les plus mauvaises performances observées sont à -47,39 % pour l’indice américain et -51,73% pour l’indice européen pour un investissement à horizon 1 an, et sont encore une fois positives à hauteur de +251,91 % et +58,34% à horizon 20 ans.

Pour les indices Wilshire 5000 et Stoxx Europe 600 les rendements moyens sont respectivement de 12,83 % et 7,09 % à un an et grimpent à presque 155 % sur 20 ans pour le Stoxx Europe 600 et presque 425 % sur 15 ans pour le Wilshire 5000.

0 commentaires