Les obligations sont souvent perçues comme des placements sûrs, idéaux pour diversifier un portefeuille ou générer des revenus réguliers. Cependant, elles ne sont pas exemptes de risques. Variation des taux d’intérêt, risque de défaut de l’émetteur, volatilité des marchés ou encore perte de pouvoir d’achat liée à l’inflation : autant de facteurs qui peuvent affecter la performance et la sécurité de ces investissements. Comprendre ces risques est essentiel pour évaluer si les obligations correspondent à vos objectifs financiers et votre tolérance au risque.

Définition : qu’est-ce qu’une obligation ?

Une obligation est un instrument de dette, souvent émis par des entités telles que des entreprises ou des gouvernements, pour lever des fonds sur les marchés financiers.

En souscrivant à une obligation, l’investisseur prête de l’argent à l’émetteur en échange de la promesse de paiements d’intérêts réguliers. Ces paiements, appelés coupons, sont généralement versés à des intervalles fixes et sont calculés sur le montant nominal de l’obligation.

La période pendant laquelle l’obligation est active est définie à l’avance, et à son expiration, connue sous le nom d’échéance, le capital initial est remboursé à l’investisseur.

Ce mécanisme offre aux investisseurs un flux de revenus prévisible, tout en fournissant à l’émetteur les capitaux nécessaires pour financer des projets ou gérer des dettes.

A lire aussi

Les risques liés aux obligations

Les prix des obligations cotées varient en fonction de plusieurs facteurs, qui représentent autant de risques de subir une fluctuation à la baisse. Voici les principaux.

Risque de crédit : Ce risque survient lorsque l’émetteur de l’obligation (entreprise ou État) ne parvient pas à rembourser sa dette. La solvabilité de l’émetteur, évaluée par des agences de notation via des scores, est un indicateur clé de ce risque. Une note plus élevée signifie généralement un risque de crédit plus faible.

Risque de taux : Ce risque est associé à la volatilité des taux d’intérêt du marché. Si les taux d’intérêt augmentent après l’achat de l’obligation, sa valeur sur le marché peut diminuer, car de nouvelles obligations offriront des rendements plus élevés. Plus la durée de l’obligation est longue, plus elle est exposée à ce risque.

Risque de change : Pour les obligations libellées en devises étrangères, les fluctuations des taux de change peuvent affecter la valeur de l’investissement. Par exemple, une obligation en dollars peut perdre de sa valeur si le dollar s’affaiblit par rapport à l’euro.

Il est important de noter que le profil de risque varie entre les obligations gouvernementales et les obligations d’entreprise, les premières étant généralement considérées comme plus sûres en raison de la stabilité relative des États émetteurs.

A lire aussi

Analyse historique de la fréquence de perte

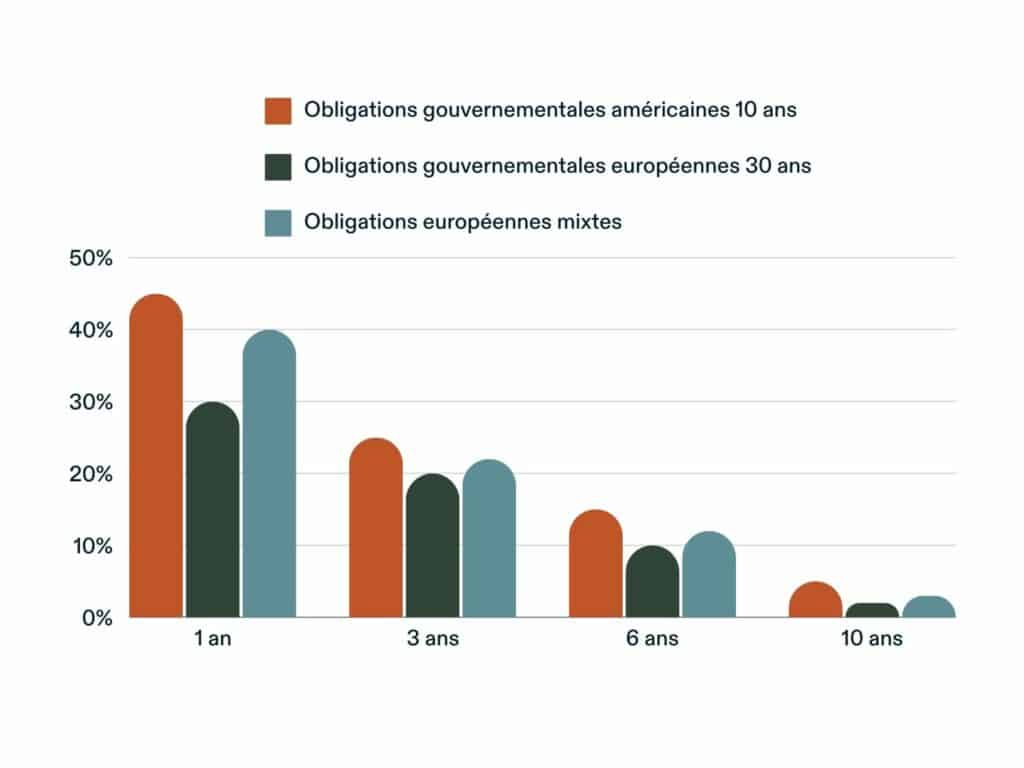

Afin d’analyser au mieux le risque de pertes des obligations, nous avons sélectionné trois fonds obligataires dans lesquels il est possible d’investir.

Il s’agit de trois ETF :

- Un ETF iShares : Obligations gouvernementales européennes à 30 ans ;

- Un ETF Lyxor : Obligations gouvernementales américaines (bons du trésor) de maturité 10 ans et plus ;

- Un ETF iShares : Obligations européennes mixtes (Etats et entreprises), dont la duration moyenne est de 7 ans.

Nous avons mesuré le risque de perte lié à un investissement obligataire en réalisant un backtest depuis 1999.

Pour cela, nous avons recensé les pertes de chacun de ces trois fonds obligataires sur un horizon d’investissement de 1 an, 3 ans, 6 ans et 10 ans. Le graphique ci-dessous illustre les résultats obtenus.

Les obligations européennes mixtes présentent un risque de perte inférieur aux autres obligations. Elles sont constituées de dettes d’entreprises et d’États. Les actifs obligataires de cet ETF sont moins volatils car leur duration est plus courte, de fait elles sont moins sujettes au risque de taux.

Enfin, l’enseignement principal de cette analyse est que l’horizon conseillé pour investir en obligation est de 5 ans au minimum. En effet, plus l’horizon est long et plus le risque de perte décroît. Sur un an, il est supérieur à 20 %. Sur 10 ans, le risque de perte disparaît totalement.

Ce risque est plus faible que pour les actions. En effet, pour des ETF actions, il faut compter 15 ans au minimum pour neutraliser complètement le risque de perte.

Que gagne-t-on à investir en obligations ?

Dans un contexte actuel de baisse des taux

Le tableau ci-dessous montre les performances annuelles moyennes des trois types d’obligations analysées sur une période de 20 ans. Néanmoins, dans le contexte actuel de taux bas, il faudra certainement compter sur des performances inférieures.

| Actif | Performance annuelle moyenne |

|---|---|

| Obligations gouvernementales européennes à 30 ans | 4,29 % |

| Bons du trésor américains à 10 ans et plus | 5,05 % |

| Obligations européennes mixtes | 3,69 % |

Dans un contexte de hausse des taux

Le taux d’intérêt directeur des banques centrales est le taux auquel les banques commerciales se refinancent à court terme. Il a donc une influence majeure sur le taux auquel les entreprises et les États se financent.

Lorsque la politique des banques centrales s’inversera, il faudra envisager un environnement dans lequel les taux obligataires repassent à la hausse.

Les nouvelles obligations émises auront donc un rendement supérieur aux anciennes, mais cela veut aussi dire que les anciennes obligations vont se déprécier, risquant de provoquer des secousses sur le marché obligataire.

A lire aussi

La hausse des taux d’intérêt directeurs est-elle une menace ?

Comment bien gérer un portefeuille obligataire ?

La duration des obligations influe sur leur niveau de volatilité. Comme on l’a vu plus haut, les actifs obligataires de court terme permettent d’investir en prenant très peu de risques, ce qui n’est pas le cas des obligations de long terme qui sont bien plus volatiles mais également plus performantes.

Ce type d’actifs permet une meilleure gestion des risques au sein d’un portefeuille. Les différentes durations des obligations permettent de trouver un équilibre entre le rendement et la prise de risque.

Privilégier des fonds indiciels est également intéressant pour les obligations.

Les raisons sont les mêmes que pour les trackers actions :

- possibilité d’investir dans une multitude d’entreprises ou une zone géographique : diversification, diminution des risques ;

- frais réduits ;

- réplication de la performance des indices ;

- transparence.

Nalo a d’ailleurs fait le choix de mettre à disposition de ses clients, en plus des trackers actions, 12 ETF obligataires qui permettent de limiter la prise de risque aux côtés de trackers actions, tout en gardant un niveau de rendement intéressant.

Il est également possible de constituer un portefeuille 100% obligataire, permettant de protéger au mieux son capital tout en le faisant fructifier.

Ce que Nalo fait pour vous

Nalo est une société d’investissement dédiée aux particuliers. Grâce à notre approche d’investissement par projets, nous vous proposons des placements sur-mesure, diversifiés, et calibrés en fonction de vos projets et de votre situation financière.

Nous avons développé une technologie unique en France, permettant de définir plusieurs projets d’investissements au sein du même contrat d’assurance-vie (retraite, épargne pour vos enfants, donation,.. etc). Ainsi, vous pouvez organiser votre épargne en fonction de vos horizons d’investissement, nous nous assurons alors que la volatilité de vos portefeuilles soit cohérente, et maximisons le potentiel de gain.

Vous souhaitez investir ?

0 commentaires