L’ESSENTIEL

- La corrélation entre les indices boursiers et les taux d’intérêt directeurs diffère selon l’actif (action ou obligation);

- le taux réel s’obtient par la soustraction du taux directeur et du niveau d’inflation;

- Il est possible de se protéger contre une forte hausse du taux réel en investissant dans des actifs qui ne sont peu voire pas corrélés au taux directeur ( actions, fonds euro, ETF).

Suite à la crise des subprimes, les banques centrales ont pratiqué une politique dite de “quantitative easing”. Le but a été de soutenir l’économie : des taux directeurs bas et des campagnes de rachats d’actifs. Cela a permis aux agents économiques (États, entreprises et particuliers) de se financer à bas coût pour investir ou pour consommer.

Dès la fin de l’année 2017, la banque centrale américaine a mis fin à son programme de quantitative easing. La BCE a fait de même un an plus tard, en fin d’année 2018. Cela s’est manifesté par l’arrêt du programme de rachat d’actifs et par une remontée des taux d’intérêt directeurs. Au cours de l’année 2018, le taux directeur américain a été remonté 4 fois. La FED a en effet considéré que le niveau de croissance du pays le permettait. La banque centrale américaine a néanmoins prévu qu’il n’y aurait pas de remontée des taux en 2019.

La banque centrale européenne n’a quant à elle pas relevé son taux d’intérêt directeur et ne prévoit pas de le faire avant la fin de l’année 2019.

La politique de taux bas a été particulièrement favorable aux entreprises. Pour certains observateurs financiers, cela explique en grande partie la performance des marchés boursiers depuis la fin de la crise. Même s’il est exagéré de considérer que cela est le seul facteur explicatif de la hausse des actions, plusieurs questions peuvent se poser sur les conséquences d’une remontée des taux futurs. Quelle conséquence pour vos investissements ? Quels sont les actifs qui résistent le mieux à une remontée des taux ?

Quel est le lien entre les taux directeurs et les indices boursiers ?

Différentes études académiques ont été réalisées afin d’analyser et de mesurer le lien entre les taux directeurs et les indices boursiers.

Néanmoins, les résultats de ces études ne sont pas manifestes et ne permettent pas de trancher. Si certaines, comme celle menée par Mahmudul Alam et Gazi Salah Uddin, réalisée dans près de 15 pays alliant pays développés et en développement pendant près de 20 ans. Elles affirment qu’il existe une corrélation négative entre les actions et les taux d’intérêt directeurs. D’autres études, comme celle réalisée par J.P Berdot et J. Leonard, montrent au contraire que l’évolution des taux directeurs est une variable faiblement explicative de l’évolution des indices boursiers. Selon eux, les marchés réagissent, par exemple, plus fortement aux variations de taux de profits des entreprises.

Nous avons, à notre tour, comparé l’évolution des taux directeurs et des indices boursiers. Nos résultats s’accordent à dire que la corrélation entre les indices boursiers et le taux directeur est faible. Cette dernière varie néanmoins en fonction de l’actif sélectionné.

Vous souhaitez investir ?

Le marché action est peu corrélé aux taux directeurs

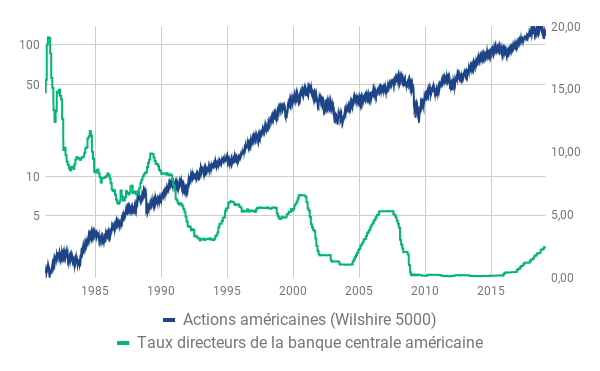

Le graphique ci-dessous, compare l’évolution de l’indice Wilshire 5000 ( actions d’entreprise américaine) à celle du taux d’intérêt directeur de la banque centrale américaine depuis 1981.

On observe que les fortes hausses des taux peuvent être aussi bien associés à des chutes de la valeur des actions, comme en 1984 ou en 1988, qu’à des périodes de hausse comme en 2005 ou en 2019.

Un calcul de la corrélation montre que le lien entre les actions et le taux d’intérêt directeur est faible. Le coefficient de corrélation est de 0,06. Bien qu’existant, ce lien n’est donc ni direct, ni mécanique.

Le marché obligataire et le taux d’intérêt directeur

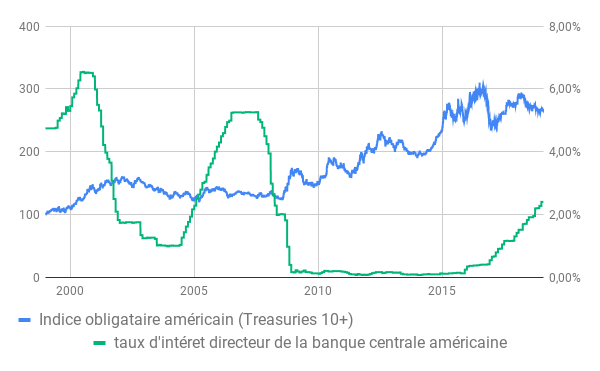

Le graphique ci-dessous compare l’évolution d’un actif obligataire ( obligations gouvernementales américaines à 10 ans) et celle du taux d’intérêt directeur de la banque centrale américaine depuis 1999.

On observe que les fortes baisses du taux d’intérêt sont accompagnées d’une hausse des obligations comme ce fut le cas en 2008 lors de la crise des subprimes et depuis 2018.

Le calcul du coefficient de corrélation montre l’existence d’un lien négatif entre les obligations gouvernementales américaines et le taux d’intérêt directeur. il est de -0,57.

Quel serait alors l’impact d’un hausse des taux sur l’évolution du marché actions ?

Actions et taux directeurs : l’oeuf et la poule ?

Évaluer l’effet de causalité entre hausse des taux et variation des marchés n’est pas aisé. Les taux d’intérêt directeurs sont la résultante d’une décision humaine, prise par le directeur de la banque centrale. Les politiques de taux ne dépendent donc pas directement de la conjoncture économique.

Les variations de taux ont des conséquences sur les marchés qui eux-mêmes ont des conséquences sur les taux. C’est donc une boucle rétroactive. Par exemple, après la crise des subprimes, la baisse des taux est associée à une baisse des cours car la banque centrale réagit en même temps que les marchés financiers.

Les conséquences économiques d’une hausse des taux

Si la relation de cause à effet entre les taux directeurs et l’évolution des marchés boursiers n’est pas évidente, on peut néanmoins examiner les relations économiques qui peuvent exister entre ces deux variables :

- Il est possible d’assister à un détournement des investisseurs des actions pour les obligations car les nouvelles obligations émises ont un rendement parfois supérieur à celui offert par certaines actions;

- l’accès au crédit est rendu plus difficile pour les entreprises qui doivent financer des projets d’investissement par l’emprunt.

Par exemple, si le rendement de l’investissement d’une entreprise est à peine supérieur au taux de l’emprunt, cela n’incite pas les entreprises à investir. Ce qui crée un ralentissement au niveau des indices boursiers.

Dans le cas de la crise des subprimes, des experts s’accordent à dire que hausse excessive des taux peut être l’élément déclencheur.

Quel serait l’impact d’une hausse des taux sur le marché obligataire ?

Les actifs obligataires sont d’avantages liés au taux d’intérêt directeur des banques centrales que le marché actions.

Lorsque les taux montent cela entraîne une dépréciation mécanique des obligations existantes puisque :

- suite à cette augmentation, les obligations nouvellement émises le seront avec un taux de coupon supérieur ;

- le rendement des nouvelles obligations sera donc plus intéressant ;

- les anciennes obligations seront donc moins bien valorisées.

En cas de hausse des taux, on peut donc s’attendre à ce que les indices obligataires baissent. Néanmoins, on l’a vu, cela n’est pas toujours le cas.

En effet, les indices obligataires sont avantageux puisque :

- ils sont renouvelés régulièrement;

- les nouvelles obligations sont plus rentables pour les investisseurs;

- le rendement est davantage dû au taux d’intérêt plutôt qu’à l’évolution du prix.

Comment protéger ses investissements d’une forte hausse du taux réel ?

Diversification est un élément-clé comment souvent :

- une hausse modérée ne semble pas avoir d’impact sur les actions;

- une hausse violente peut déclencher une crise suivie d’une baisse des taux, qui entraînera une hausse des obligations;

- ETF pour diversifier et roller les obligations.

Ce que Nalo fait pour vous

Nalo est une société d’investissement dédiée aux particuliers. Grâce à notre approche d’investissement par projets, nous vous proposons des placements sur-mesure, diversifiés, et calibrés en fonction de vos projets et de votre situation financière. Afin d’optimiser votre fiscalité, vous pouvez souscrire à un contrat d’assurance-vie, directement sur notre site.

Avec Nalo Patrimoine vous investissez dans des fonds indiciels en actions, des fonds indiciels obligataires, et des fonds à capital garanti (déduction faite des frais de gestion). Nous optimisons vos allocations pour maximiser le potentiel de performance, tout en s’assurant que votre prise de risque soit conforme à vos objectifs et votre situation patrimoniale.

bonjour, dans votre article qui est d’ailleurs très intéressant vous parlez communément des conséquences d’une hausse des taux d’interêts directeurs, cependant nous assistons actuellement à une baisse des taux d’interêts directeurs puisqu’ils ont franchis la barre des 0%, j’aurais voulu en savoir davantage sur cette situation, si les taux d »intérêts directeurs pratiqué par la BCE sont si bas , à quels agents économiques sont ils favorables, et a contrario aux quels ne sont-ils pas favorables?

Bonjour Céline ! Cette question mériterait un petit cours d’économie. Pour faire simple :

– Les taux négatifs sont favorables aux emprunteurs : les États, les entreprises, mais également les particuliers empruntent à moindre coût. Cela soulage les finances publiques et favorise les achats immobiliers.

– Ils sont défavorables aux banques commerciales, ou disons qu’ils sont une incitation à ce qu’elles prêtent leur argent. Quand les taux sont négatifs, les banques commerciales paient pour placer leurs excédents de trésorerie.

Vous pouvez aussi en apprendre plus sur le site de la Banque de France : https://abc-economie.banque-france.fr/mot-de-lactu/les-taux-dinteret-negatifs