Dans le contexte fluctuant et parfois complexe de la fiscalité française, la question des prélèvements sociaux sur les revenus du capital reste une préoccupation centrale pour les investisseurs. Avec des taux qui ont varié au fil des années, l’opportunité de réclamations se pose, notamment en réaction à des ajustements législatifs rétroactifs. Dans cet article, nous mettrons en lumière les circonstances où une réclamation pourrait être non seulement justifiée mais potentiellement bénéfique, offrant une analyse précise des cadres légaux actuels et des opportunités qui peuvent en découler.

Bref rappel : le champ d’application des prélèvements sociaux sur les revenus du capital

Institués dans les années 1990, les prélèvements sociaux sur les revenus du capital se décomposent aujourd’hui entre :

| Contribution sociale généralisée (CSG) | 9,9% |

| Contribution au remboursement de la dette sociale (CRDS) | 0,5% |

| Prélèvement social | 4,5% |

| Contribution additionnelle | 0,3% |

| Prélèvement de solidarité | 2% |

| Taux global des prélèvements sociaux applicables aux revenus du capital | 17,2 % |

Les résidents fiscaux français sont, en principe, assujettis aux prélèvements sociaux sur tous leurs revenus du capital de source française(titres financiers détenus en direct, dans un PEA, PEA PME, ou une assurance-vie, etc).

Tel n’est en revanche pas le cas des non-résidents dont les revenus du capital de source française sont expressément exclus par la loi du champ d’application de ces prélèvements, à l’exception :

- des plus-values immobilières de source française ;

- des revenus fonciers afférents à des biens immobiliers situés en France.

Le juge de l’Union européenne a, cependant, tempéré ces règles en 2015.

La saga des prélèvements sociaux sur les revenus du capital

En 2015, la France a été condamnée pour violation du principe européen d’unicité du régime de protection sociale : les ressortissants de l’Union européenne ne peuvent être affiliés qu’à un seul régime de sécurité sociale.

Or, les prélèvements sociaux ayant pour objectif de financer des régimes de Sécurité sociale français, le juge a estimé qu’ils ne devaient pas s’appliquer aux revenus du patrimoine de source française perçus par ces ressortissants affiliés à la sécurité sociale dans un autre Etat membre.

Cette condamnation a immédiatement été prise en compte par les juridictions françaises qui ont étendu cette règle aux ressortissants de l’Espace économique européen (EEE ci-après) et aux ressortissants suisses.

De nombreuses réclamations ont alors été déposées en vue d’obtenir le remboursement des prélèvements sociaux indûment acquittés. L’Etat français a décidé de rembourser, sous strictes conditions, les prélèvements sociaux acquittés à tort au titre des années 2013 et 2014.

Dès 2016, le législateur français a modifié leur affectation en vue de maintenir l’assujettissement des revenus du capital perçus par des résidents de l’Union européenne, de l’EEE et de la Suisse.

Contestant cette réaffectation, des réclamations ont été déposées : la Cour administrative d’appel de Nancy vient de juger que la réforme opérée par le législateur français n’est pas conforme au droit de l’Union européenne : les prélèvements sociaux affectés à la CADES et au FSV présentant « un lien direct et suffisamment pertinent » avec des prestations de sécurité sociale, ils ne peuvent « toujours » pas s’appliquer aux contribuables relevant d’un régime de sécurité sociale d’un autre Etat membre.

Parallèlement, des recours ont été introduits devant les juridictions par des résidents d’Etat tiers (personne ayant leur domicile fiscal hors de l’Union européenne, hors de l’EEE et hors de Suisse) affiliés à la sécurité sociale dans leur Etat. Leur demande a été rejetée : les personnes affiliées à un régime de sécurité sociale d’un Etat tiers peuvent être soumis aux prélèvements sociaux sans bénéficier des prestations sociales françaises, sauf à ce qu’un accord international conclu avec la France en matière de sécurité sociale prévoit le principe d’unicité de législation sociale. A ce jour, il existe une quarantaine de conventions conclues avec la France (Etats-Unis, le Canada, Israël, le Brésil, etc).

Les contribuables concernés peuvent, dès à présent, demander le dégrèvement des prélèvements sociaux indument acquittés.

Cette saga pourrait prendre fin : dans le cadre du projet de loi de finance pour 2019, le Gouvernement vient d’annoncer son projet de supprimer ces prélèvements sur les revenus du patrimoine des personnes affiliés à un régime de sécurité sociale d’un Etat membre

Dépôt d’une réclamation : seriez-vous recevable ?

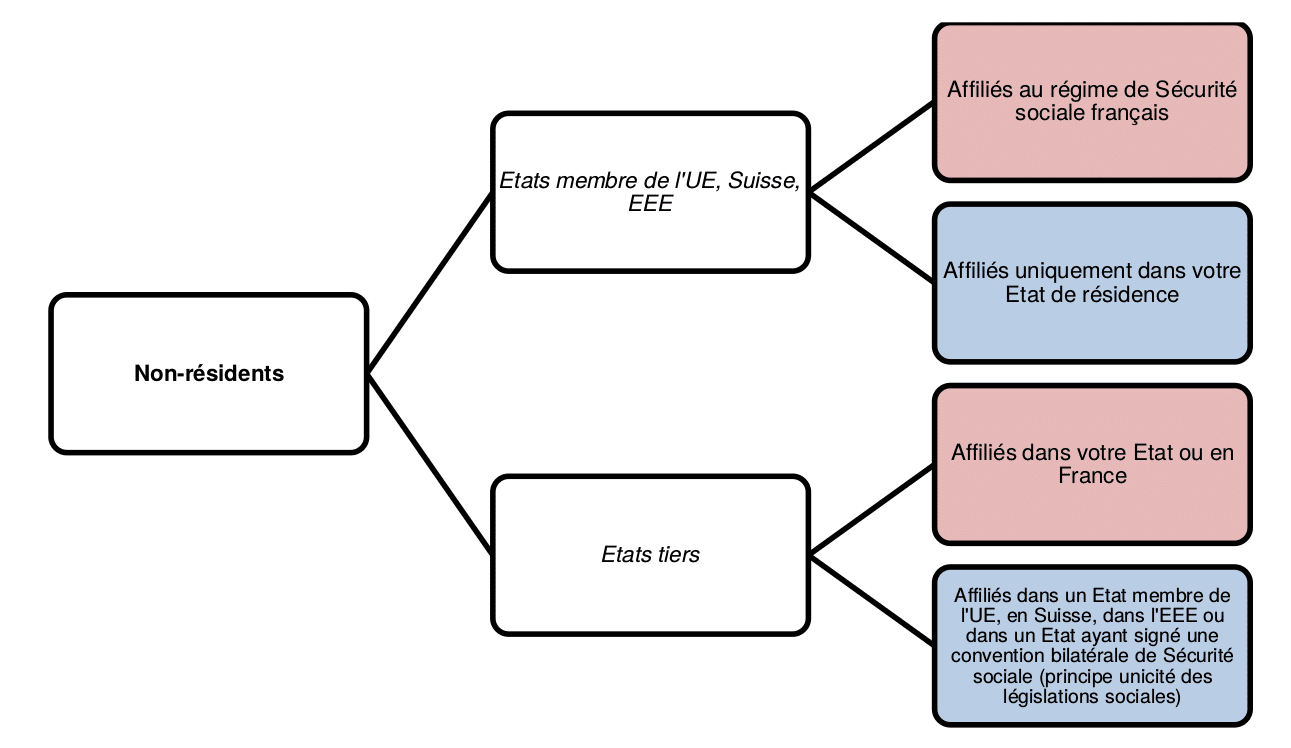

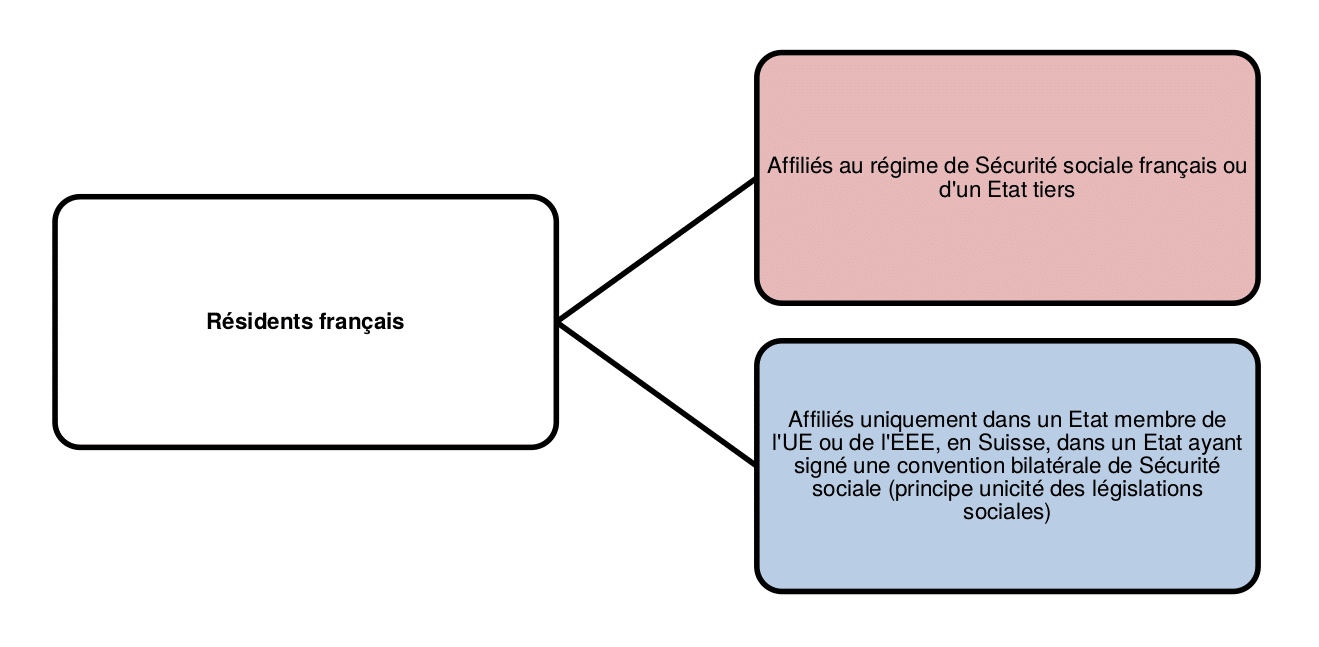

Résumons les principales conditions pour être recevable :

En bleu : Revenus du patrimoine de source française ne devant pas être soumis aux prélèvements sociaux, opportunité de déposer une réclamation.

En rouge : Revenus du patrimoine de source française soumis aux prélèvements sociaux.

A noter : s’agissant des résidents français non affiliés à un régime de Sécurité sociale en France, ils pourraient envisager de demander le dégrèvement des prélèvements sociaux acquittés sur leurs revenus du patrimoine et sur leurs revenus de placement.

Quelles sont les modalités pour déposer une réclamation contentieuse ?

Quelle forme doit revêtir votre demande de remboursement ?

La demande doit prendre la forme d’une réclamation contentieuse, que vous pouvez rédiger seul ou assisté d’un avocat. Il s’agit d’une simple lettre adressée au service des finances publiques compétent en privilégiant un envoi sous pli recommandé avec accusé de réception (Centre des non-résidents de Noisy-le-Sec pour les non-résidents et Centre des impôts habituels pour les résidents ).

Quel doit être le contenu de la réclamation ?

- Mentionner l’imposition contestée ainsi que son taux ;

- contenir l’exposé sommaire de vos arguments ;

- être datée et signée ;

- être accompagnée de pièces justificatives, notamment :

- copie de(s) avis d’imposition justifiant le montant des prélèvements sociaux contestés,

- justificatif de votre affiliation à un régime de Sécurité sociale d’un pays autre que la France dans l’Union européenne, l’EEE, en Suisse ou dans un Etat ayant conclu un accord international avec la France en matière de sécurité sociale prévoyant le principe d’unicité de législation sociale.

Quand envoyer votre demande ?

Dès aujourd’hui s’agissant des réclamations afférentes aux revenus fonciers de l’année 2015 : la prescription sera, en effet, acquise après le 31 décembre 2018.

| Perception des revenus | 2015 | 2016 | 2017 | |

| Résidents et non-résidents | Plus-values immobilières | Prescrit | avant le 31 décembre 2018 | avant le 31 décembre 2019 |

| Revenus fonciers | avant le 31 décembre 2018 | avant le 31 décembre 2019 | avant le 31 décembre 2020 | |

| Résidents français | Intérêts, dividendes, plus-values de cession de valeurs mobilières | |||

Exemple

Vous êtes résident fiscal belge et avez perçu en 2016 et 2017 des revenus fonciers de source française pour un montant annuel de 15 000€ net.

En 2018, vous avez cédé un appartement situé à Paris ayant généré 70 000€.

| Revenus nets de source française | Taux appliqué | Prélèvements sociaux indûment payés | |

| Revenus fonciers imposés en 2016 | 15000€ | 15.5% | 2325€ |

| Revenus fonciers imposés en 2017 | 15000€ | 17.2% | 2580€ |

| Plus-value immobilière imposée en 2018 | 70000€ | 17.2% | 12040€ |

| TOTAL | 16945€ | ||

La réclamation contentieuse vous permettrait alors d’être remboursé des 16 945€ indûment acquittés.

Comment Nalo peut vous accompagner dans le cadre d’une telle réclamation ?

Nalo peut vous mettre en relation avec un avocat de son réseau d’experts afin d’étudier la recevabilité de votre demande au regard de votre propre situation et afin de rédiger la réclamation contentieuse en s’appuyant sur les arguments adéquats.

L’essentiel

- La saga judiciaire de l’assujettissement des revenus du capital de source française perçus par des non-résidents et des résidents français continue ;

- Certains contribuables pourraient demander le remboursement de ces prélèvements sociaux indûment acquittés ;

- Avant de préciser les modalités d’une telle demande, revenons sur cette saga qui défraye la chronique fiscale depuis plus de trois ans.

Références

[1] Une augmentation des prélèvements sociaux a été votée dans le cadre de la loi de finances rectificative pour 2017 (15,5% à 17,2%) : Article L. 136-8 du Code de la sécurité sociale.

[2] Les critères de résidence fiscale française sont prévus à l’article 4B du Code général des impôts.

[3] Jurisprudences : CJUE 26 février 2015, aff. 623/13, affaire « de Ruyter », CJUE 18 janvier 2018, aff. C-45/17, « affaire Jahin » (ressortissant suisse) décision n°2016-615-QPC du Conseil constitutionnel du 9 mars 2017 (ressortissant français exclusivement affilié au régime de sécurité sociale monégasque).

Bonjour, je réside en Espagne depuis quelques années, c’est donc encore possible de se faire rembourser les prélèvements sociaux 2018 sur mon assurance-vie en France ? 2017 aussi peut-être ?

Bonjour Monsieur,

En effet, cela est possible si vous faites une réclamation avent le 31 décembre 2019. Néanmoins, si vous aviez indiquer à votre assureur que vous étiez non résident fiscal français en 2017 et 2018, les prélèvements sociaux n’ont pas du être prélevés. Nous vous conseillons de vérifier ce point avec eux en amont.

Bonjour,

Dans votre article vous parlez uniquement des revenus du patrimoine.

Qu’en est-il des prélèvements au titre de la CSG-CRDS sur les revenus d’une assurance-vie pour un non-résident fiscal français établi à Monaco avant 1957 et pour ses descendants ?

Bonjour,

L’assuré est exonéré de prélèvements sociaux car non résident fiscal. Pour ses descendants, c’est la fiscalité de l’assurance-vie en cas de décès qui s’applique. Il n’y a pas de prélèvements sociaux à la succession.

Pour en savoir plus : https://blog.nalo.fr/assurance-vie-deces-succession/

Bonjour,

Comment est imposé en France le dividende d’une action française encaissé par un contribuable résident :

1- à Andorre

2- en Uruguay

sachant que l’action est logée chez le broker :

1- Bourse Direct

2- Interactive Brokers

Quel est le montant de l’IR (impôt sur le revenu) et des PS (prélèvements sociaux).

Gracias

Bonjour,

L’imposition des dividendes d’une action française pour un contribuable non-résident dépend de la convention fiscale entre la France et le pays de résidence fiscale du contribuable (Andorre ou Uruguay).

Résident à Andorre :

Dividende d’une action française : La France applique une retenue à la source standard de 12,8 % pour les résidents non-fiscaux de l’UE. Toutefois, en fonction de la convention fiscale entre la France et Andorre, ce taux peut être réduit.

Prélèvements sociaux (PS) : Les non-résidents sont en principe exonérés de prélèvements sociaux (17,2 %) sur les revenus du capital, sauf s’ils sont affiliés à un régime de sécurité sociale dans l’UE.

Résident en Uruguay :

Dividende d’une action française : La France appliquera une retenue à la source de 12,8 % sur les dividendes. L’Uruguay n’ayant pas de convention fiscale avec la France, ce taux ne sera pas réduit.

Prélèvements sociaux (PS) : Comme pour Andorre, les résidents d’Uruguay ne sont pas soumis aux prélèvements sociaux français sur les dividendes.

Concernant les brokers :

Bourse Direct : La société française applique automatiquement la retenue à la source sur les dividendes versés.

Interactive Brokers : Selon le type de compte (Europe ou États-Unis), la fiscalité peut varier, mais pour des actions françaises, la France prélèvera la même retenue à la source de 12,8 % pour les non-résidents.

En résumé :

Impôt sur le revenu (IR) : 12,8 % de retenue à la source en France pour les dividendes.

Prélèvements sociaux (PS) : Pas de prélèvements sociaux pour les non-résidents.

Je vous recommande de consulter un expert fiscal local pour confirmer ces informations en fonction des conventions fiscales spécifiques.

Cordialement.

Bonjour,

je viens d’hériter d’un contrat d’assurance vie en euros (qui avaient été souscrit par ma mère après 70 ans)), ma mère avait son domicile fiscal en France. La compagnie d’assurance prélevé des prélèvements sociaux alors que je suis non-résidente fiscale et non affiliée à la sécurité sociale française. Ils prétendent que le fait que ma mère ait eu son domicile fiscal en France justifie les prélèvement sociaux, alors qu’il me semble que je suis seulement redevable des droits de succession proprement-dits en France mais pas des prélèvements sociaux. La compagnie d’assurance a-t-elle fait une erreur?

Bonjour,

La situation que vous décrivez est complexe, mais selon la législation française, les prélèvements sociaux (CSG, CRDS) sont en principe dus sur les contrats d’assurance vie en euros, même en cas de décès, si le souscripteur avait son domicile fiscal en France. Cependant, en tant que non-résidente fiscale et non affiliée à la sécurité sociale française, vous ne devriez pas être redevable de ces prélèvements sociaux sur le capital transmis.

En général, ces prélèvements sont dus par les bénéficiaires résidant fiscalement en France. Si la compagnie d’assurance applique ces prélèvements en raison du domicile fiscal de votre mère en France, cela semble incorrect puisque c’est votre résidence fiscale qui est censée être prise en compte.

Je vous recommande de contacter un conseiller fiscal ou un avocat spécialisé en fiscalité internationale pour clarifier la situation et éventuellement demander un remboursement des prélèvements injustement prélevés. Vous pouvez également soumettre une réclamation à la compagnie d’assurance pour leur signaler cette erreur.

Cordialement.