Vous faites partie des 5,2 millions de Français à exercer en tant que salarié cadre et vous vous demandez comment bien préparer votre retraite ? Cet article est fait pour vous.

En tant que salarié cadre, vous cotisez auprès du régime de base de la sécurité sociale et du régime complémentaire de l’Agirc-Arrco. Pour autant, vous devrez malgré tout faire face à une baisse de revenus plus ou moins importante lors de l’arrêt de votre activité. Alors quel que soit votre âge, n’oubliez pas d’anticiper votre retraite !

Comment fonctionne le régime de retraite des salariés cadres ?

Pour calculer le montant de la pension de retraite que vous versera le régime de base de la sécurité sociale, il faut appliquer la formule suivante :

Le nombre de trimestres validés est le nombre de trimestres durant lesquels vous avez travaillé (et cotisé). Le nombre total de trimestres à réunir dépend de votre année de naissance.

|

Année de naissance | Nombre de trimestres exigés |

|

1955 à 1957 |

166 (41 ans et 6 mois) |

|

1958 à 1960 |

167 (41 ans et 9 mois) |

|

1961 à 1963 |

168 (42 ans) |

|

1964 à 1966 |

169 (42 ans et 3 mois) |

|

1967 à 1969 |

170 (42 ans et 6 mois) |

|

1970 à 1972 |

171 (42 ans et 9 mois) |

|

1973 et après |

172 (43 ans) |

Ensuite, pour calculer le montant de la pension de retraite de votre régime complémentaire, il faut multiplier le nombre de points cumulés pendant votre vie active par la valeur annuelle du point. En 2022, la valeur du point est de 1,2841€.

De façon générale, pour savoir combien vous recevrez de pension de retraite, vous pouvez vous rendre sur le simulateur officiel : info-retraite.fr

Le problème : une baisse de niveau de vie à la retraite

Les salariés cadres sont confrontés, comme beaucoup de Français, à une perte de revenus au moment de l’arrêt de leur activité professionnelle.

Les réformes successives des régimes de retraite ainsi que les évolutions démographiques tendent à faire baisser progressivement le taux de remplacement, c’est-à-dire la part de vos revenus professionnels que vous conserverez une fois à la retraite.

Taux de remplacement = Montant de votre pension de retraite / Montant de votre dernier salaire professionnel.

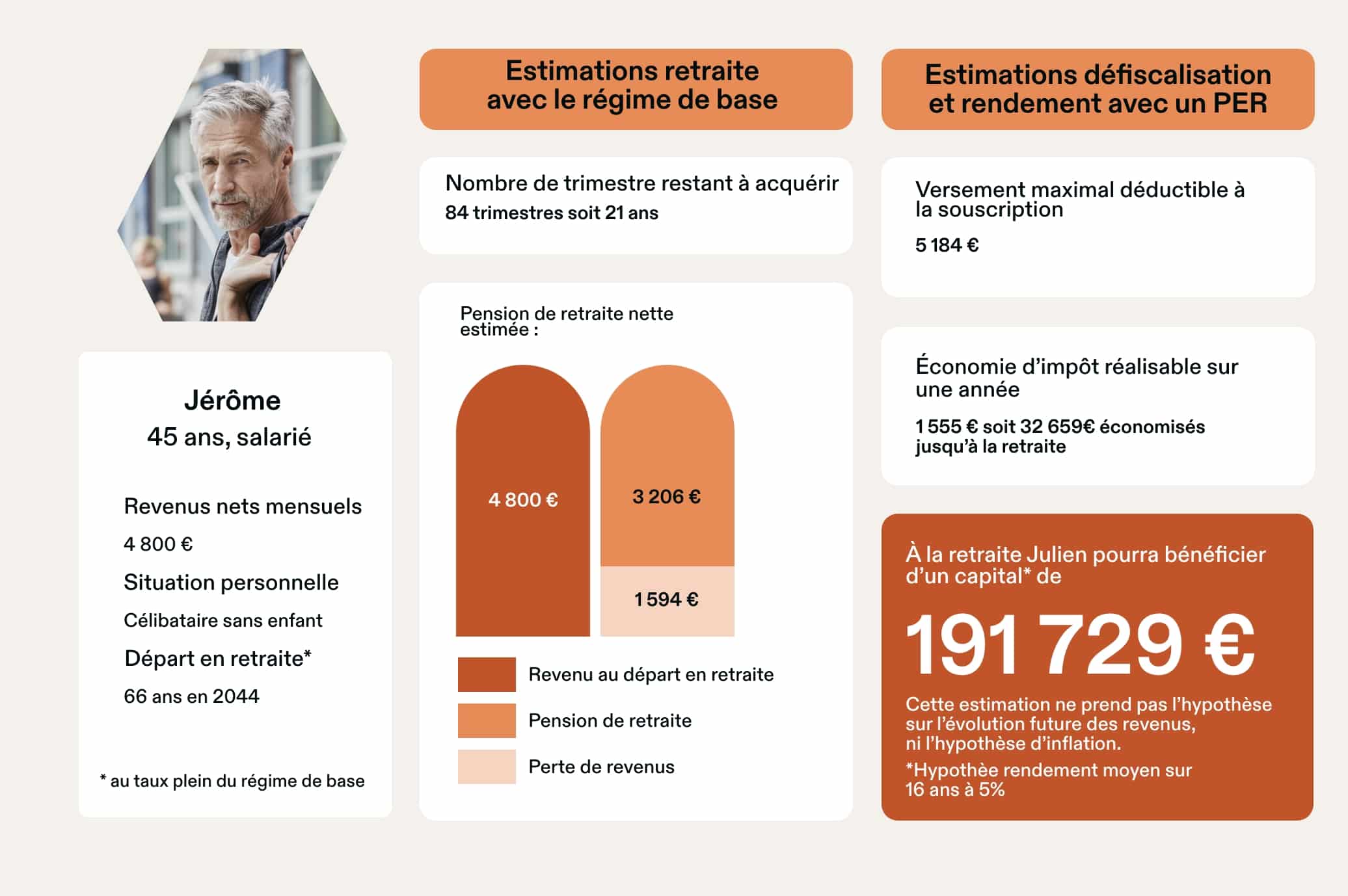

L’exemple de Jérôme, 45 ans, salarié cadre

Jérôme a 45 ans et exerce en tant que salarié cadre.

Il gagne environ 4 800€ nets par mois, n’est pas marié et n’a pas d’enfant. Il souhaite prendre sa retraite vers 66 ans.

Il reste donc 84 trimestres (21 ans) d’activité professionnelle à Jérôme. S’il prend sa retraite à 66 ans, on estime qu’il aura 3 206 € de pensions de retraite (régime de base et complémentaire confondus).

Le taux de remplacement de Jérôme s’élève donc à 66%. Soit une perte de revenus entre la période d’activité et la retraite de 1 594€.

Si Jérôme n’anticipe pas cette perte de revenus, il risque de voir baisser son niveau de vie. Beaucoup de jeunes retraités sont surpris par leur pension de retraite, et se retrouvent contraints à réduire leurs dépenses quotidiennes ou à déménager s’ils ne sont pas propriétaires de leur résidence principale.

Salariés cadres : PER ou assurance-vie ?

Si vous êtes aujourd’hui salarié cadre et que vous souhaitez maintenir votre niveau de vie à la retraite, nous vous conseillons d’anticiper votre retraite via deux enveloppes fiscales complémentaires : le Plan Épargne Retraite et l’assurance-vie.

Choisisez entre le Plan Épargne Retraite et l’assurance vie avec notre video :

Le Plan Épargne Retraite pour les salariés cadres

Le Plan Épargne Retraite (PER) est un produit d’épargne spécifiquement destiné à vous constituer un complément de revenus à la retraite. Il a été créé en 2019 par la Loi Pacte pour remplacer tous les anciens contrats d’épargne retraite individuels (PERP, Madelin…) et d’entreprise (PERCO, Article 83…).

L’objectif du PER étant de vous permettre de financer vos vieux jours, l’argent investi est bloqué jusqu’à la retraite. Vous ne pouvez débloquer de manière anticipée un PER qu’en cas d’achat de la résidence principale ou en cas d’accident de la vie (décès du conjoint, handicap…). Au moment de la retraite, vous pouvez opter pour une sortie en rente, une sortie en capital, ou un mix des deux.

Le PER est particulièrement intéressant du fait de son avantage fiscal. Les sommes versées sont déductibles chaque année de vos revenus professionnels imposables, ce qui peut faire baisser votre imposition de manière significative.

L’épargne de votre PER ne sera fiscalisée qu’à la sortie (lors du déblocage), selon le barème de l’impôt sur le revenu. Or, en tant que salarié cadre, la baisse de vos revenus à la retraite fera baisser votre d’imposition : d’où l’intérêt de défiscaliser avec un PER, car votre taux d’imposition lors du déblocage sera bien moins élevé qu’il ne l’était à l’entrée.

Combien verser sur un PER pour optimiser sa fiscalité ?

Il n’y a pas de plafond de versement sur un PER. En revanche, seule une partie de vos versements pourra être défiscalisée, dans la limite d’un plafond de déduction fiscale.

Ce plafond représente environ 10% des revenus nets professionnels, mais il varie selon le nombre d’enfants et la situation matrimoniale. Il est cumulable sur 3 ans lorsqu’il n’est pas utilisé. Pour connaître son montant exact, rendez-vous sur votre dernier avis d’imposition : il s’agit du “disponible fiscal”.

Pour Jérôme, notre salarié cadre de 45 ans, le montant de versement maximal déductible à la souscription est de 5 184 €.

Notre Directeur de la clientèle privée Albert d’Anthoüard vous explique le fonctionnement du plafond de déduction fiscale et les subtilités de la fiscalité du PER dans cette vidéo : Albert vous explique.

Découvrez plus sur la defiscalisation avec un PER dans cette video d’Albert vous explique :

Salariés cadres : Quelle économie d’impôts avec le PER ?

L’économie d’impôts dépend de votre taux marginal d’imposition, qui est calculé en fonction de vos revenus.

| Tranches | Taux marginal d’imposition |

| Jusqu’à 10.225 € | 0% |

| De 10.225 € à 26.070 € | 11% |

| De 26.070 € à 74.545 € | 30% |

| De 74.545 € à 160.336€ | 41% |

| Plus de 160.336 € | 50% |

Dans notre exemple, Jérôme gagne 4 800€ nets par mois. Son revenu professionnel annuel est donc situé dans la tranche de taux marginal d’imposition à 30%.

Si Jérôme ouvre un PER Nalo en versant le montant maximum déductible de 5 184€, compte tenu de sa situation familiale (pas marié et pas d’enfant) il peut bénéficier d’une économie d’impôts de 1 555 €.

En admettant qu’il continue de gagner 4 800€ jusqu’à la retraite et qu’il maintienne son versement de 5 184€ sur son PER chaque année, il fera une économie d’impôts totale de 32 659 €.

Et bien sûr, Jérôme bénéficiera également de la performance de son PER, et des intérêts composés année après année. Avec une hypothèse de rendement de 5% par an sur son PER, Jérôme pourrait compter sur un capital de 191 729 € l’année de ses 66 ans.

Salariés cadres : Comment récupérer le capital placé sur un PER ?

Avant la loi Pacte de 2019, le choix du mode de sortie n’était pas possible sur les produits d’épargne-retraite. Par exemple, sur un contrat Madelin, la sortie en rente est obligatoire.

En revanche, avec un PER, vous avez le choix entre trois modes de sortie :

- La sortie en rente

- La sortie en capital

- La sortie en rente et en capital (mix des deux modes)

Si vous possédez un ancien contrat Madelin et que vous souhaitez faire une sortie en capital lors de votre départ à la retraite, vous devez d’abord transférer ce contrat sur un PER Individuel. Vous pouvez transférer votre ancien contrat chez Nalo en quelques clics !

Lors du déblocage de votre PER, vous serez imposé sur l’ensemble du capital (et non pas uniquement les plus-values), selon le barème de l’impôt sur le revenu.

Nous vous recommandons de contacter un de nos conseillers privés pour choisir le mode de sortie le plus adapté à votre situation personnelle et fiscale.

Contacter un conseiller privé Nalo

L’assurance-vie pour les salariés cadres

L’assurance-vie est un produit d’épargne flexible et adapté à toutes les situations professionnelles. Sa fiscalité est différente de celle du PER, mais également très avantageuse pendant la phase d’épargne, la phase de retrait et lors de la succession.

Vous pouvez ouvrir une assurance-vie quels que soient vos projets. Pour un objectif de long terme comme la retraite, il peut s’agir d’une alternative ou d’un complément au PER.

- Si votre TMI est faible, nos conseillers vous recommandent de privilégier l’assurance-vie pour financer votre retraite, plutôt que le PER.

- Si votre TMI est élevé, et que votre taux de remplacement à la retraite s’annonce faible, comme c’est le cas pour la plupart des salariés cadres, nos conseillers vous recommandent d’ouvrir un PER et de le compléter par une assurance-vie.

Préparer sa retraite de profession libérale avec Nalo

Vous avez un taux marginal d’imposition élevé (supérieur ou égal à 30 %) ? La meilleure solution est d’ouvrir un Plan Épargne Retraite et une assurance-vie chez Nalo.

Salariés cadres : Comment répartir vos versements entre ces deux enveloppes ?

- Versez uniquement le montant déductible des impôts sur votre PER.

- Placez le reste de votre capacité d’épargne sur une assurance-vie.

Chez Nalo, vous pouvez lisser votre épargne retraite en mettant en place des versements programmés sur votre assurance-vie et sur votre PER.

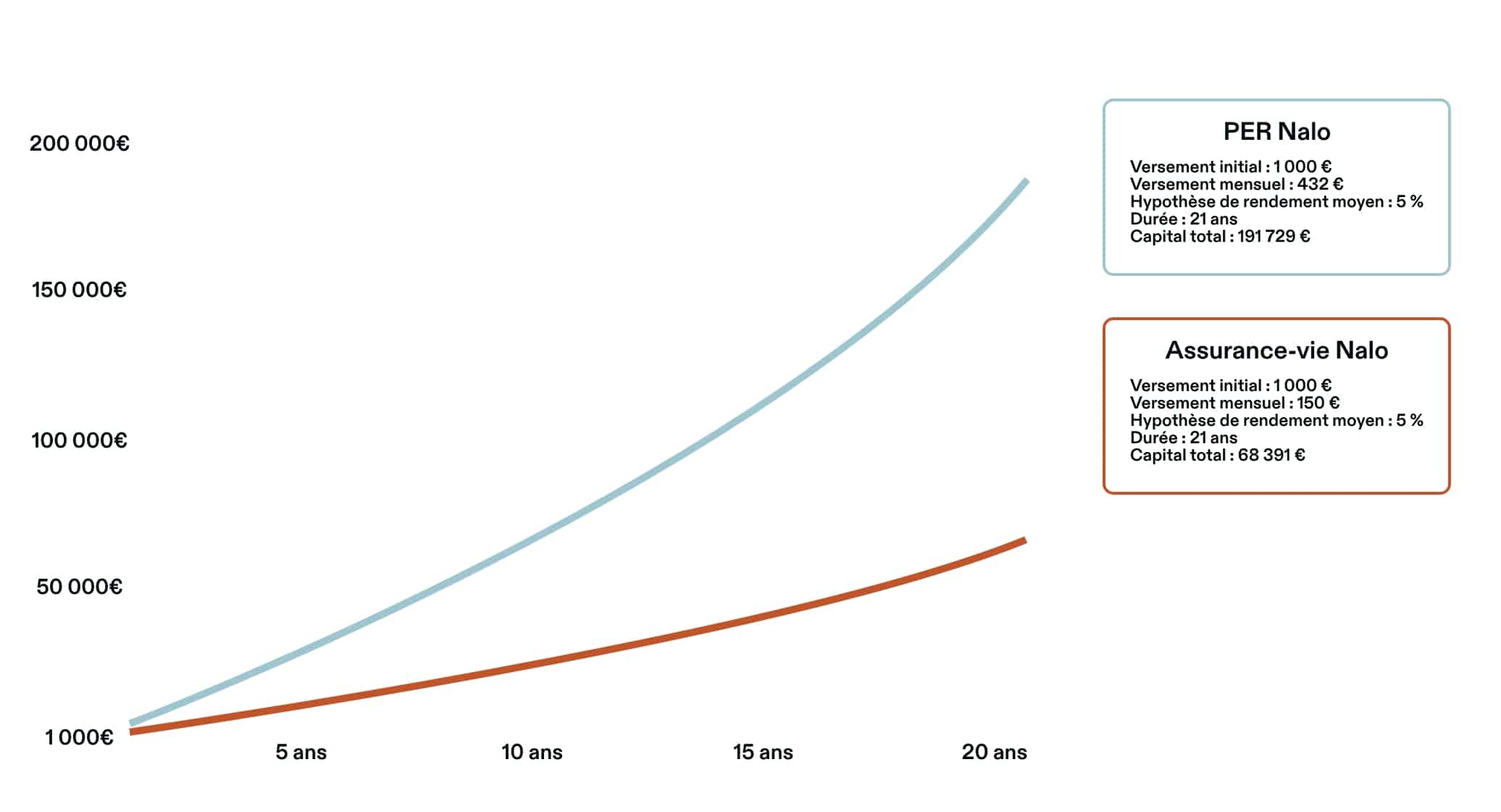

Admettons que Jérôme, notre dentiste, ouvre une assurance-vie en complément de son PER Nalo. Il souscrit avec le montant minimum (1 000 €), met en place des versements programmés de 150 €, et bénéficie d’un rendement annualisé de 5%.

Dans 21 ans, en plus des 191 729 € placés sur son PER, Jérôme aura 68 391€ sur son assurance-vie. Si Jérôme ouvre un Plan Épargne Retraite et une assurance-vie chez Nalo, il peut espérer avoir un capital de 260 120 € pour financer sa vie après le travail (avant fiscalité).

À savoir : avec l’assurance-vie Nalo , Jérôme peut créer plusieurs projets d’investissement au sein d’un même contrat. Il pourra donc préparer sa retraite (en complément du PER), mais aussi l’achat de sa résidence secondaire et le projet entrepreneurial qu’il aimerait lancer !

0 commentaires